Các 'đại gia' Việt dồn dập phát hành trái phiếu

Hàng nghìn tỷ đồng đổ về doanh nghiệp bất động sản qua kênh trái phiếu. Ảnh: Nam Khánh.

Cuối năm, thị trường trái phiếu doanh nghiệp bất ngờ sôi động trở lại trước sự tham gia của hàng loạt công ty, tập đoàn lớn.

Đáng chú ý, trái phiếu lĩnh vực bất động sản, một trong những phân khúc tương đối trầm lắng trong 2 năm qua, cũng được "hâm nóng" trở lại.

Doanh nghiệp địa ốc đua phát hành

Gần đây nhất, CTCP Vinhomes (HoSE: VHM) đã công bố nghị quyết chào bán tối đa 4.000 tỷ đồng trái phiếu riêng lẻ với kỳ hạn 36 tháng. Đây là loại trái phiếu có tài sản đảm bảo, không chuyển đổi và không kèm chứng quyền.

Trước đó vào cuối tháng 11, nhà phát triển bất động sản lớn nhất Việt Nam cũng phát hành thành công 2.000 tỷ đồng trái phiếu có kỳ hạn 36 tháng đến ngày 8/11/2027.

Việc dồn dập phát hành các lô trái phiếu trị giá hàng nghìn tỷ đồng vào dịp cuối năm xuất hiện trong bối cảnh Vinhomes vừa kết thúc đợt mua cổ phiếu quỹ quy mô nhất lịch sử chứng khoán Việt Nam.

Theo thống kê từ HoSE, Vinhomes đã mua lại gần 247 triệu cổ phiếu quỹ, tương đương 2/3 tổng khối lượng đã đăng ký. Ước tính, doanh nghiệp này đã chi 11.000 tỷ đồng để hoàn thành thương vụ.

Với việc mua lại 5,7% tổng lượng cổ phiếu đang lưu hành, vốn điều lệ của Vinhomes được điều chỉnh giảm từ 43.544 tỷ đồng xuống còn hơn 41.000 tỷ đồng.

Trái phiếu bất động sản xuất hiện trở lại sau khoảng thời gian dài "vắng bóng". Ảnh: Quỳnh Danh.

Trong khi đó vào đầu tháng 12, Tổng công ty Đầu tư và Phát triển Công nghiệp - Becamex IDC (HoSE: BCM) đã phát hành thành công lô trái phiếu 1.080 tỷ đồng có kỳ hạn 4 năm với mức lãi suất phát hành 10,7%/năm nhằm cơ cấu lại nợ.

Công ty sử dụng 19 thửa đất để làm tài sản đảm bảo cho lô trái phiếu mới. Tổng giá trị định giá của số bất động sản trên là hơn 1.700 tỷ đồng.

Trước khi phát hành lô trái phiếu này, Becamex IDC còn hơn 11.126 tỷ đồng dư nợ trái phiếu.

Một doanh nghiệp bất động sản khác là CTCP Huy Dương Group cũng phát hành lô trái phiếu trị giá 900 tỷ đồng vào tháng này. Đây là lô trái phiếu kỳ hạn 60 tháng cùng lãi suất lên tới 12,5%/năm.

Nguồn vốn huy động được sẽ dùng góp vốn đầu tư với CTCP Đầu tư MST. Cách đó một tháng, 2 doanh nghiệp này đã ký hợp tác để thực hiện dự án Greenhill Village Quy Nhơn với tổng giá trị hợp đồng là 1.810 tỷ đồng.

Đối với nhóm ngân hàng, Ngân hàng TMCP Á Châu (HoSE: ACB) đã lên phương án phát hành riêng lẻ thêm tối đa 15.000 tỷ đồng trái phiếu. Đây là đợt phát hành thứ 3 được ACB chấp thuận trong năm nay, qua đó nâng tổng giá trị phát hành trái phiếu năm nay lên mức kỷ lục 45.000 tỷ đồng.

Nhà băng dự kiến dùng nguồn vốn mới để mở rộng cho vay, đầu tư và bảo đảm tuân thủ các chỉ tiêu an toàn theo quy định của Ngân hàng Nhà nước.

Hay cuối tháng 10, Ngân hàng TMCP Xuất nhập khẩu Việt Nam - Eximbank (HoSE: EIB) đã phát hành thành công 1.700 tỷ đồng trái phiếu. Lô trái phiếu có kỳ hạn 3 năm với lãi suất 5,3%/năm.

Bên cạnh đó, CTCP Hàng không Vietjet (HoSE: VJC) có kế hoạch phát hành trái phiếu riêng lẻ không chuyển đổi, không kèm chứng quyền và không có tài sản đảm bảo để huy động 2.000 tỷ đồng. Lô trái phiếu được chia thành 2 đợt, mỗi đợt phát hành với giá trị 1.000 tỷ đồng.

Áp lực đáo hạn vẫn còn đó

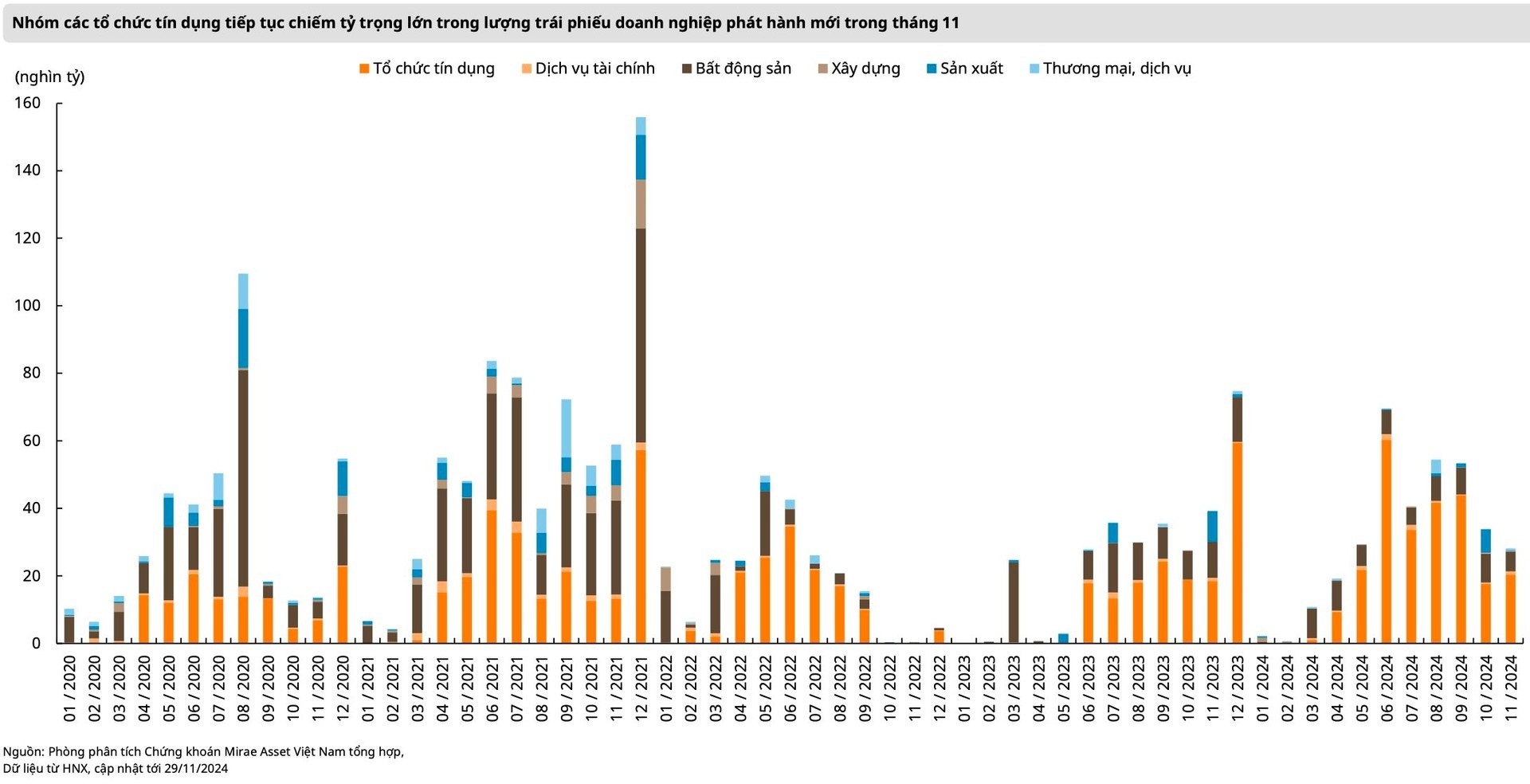

Theo dữ liệu Hiệp hội thị trường Trái phiếu Việt Nam (VBMA) tổng hợp từ Sở Giao dịch Chứng khoán Hà Nội (HNX) và Ủy ban Chứng khoán Nhà nước (SSC), thị trường ghi nhận tổng cộng 29 đợt phát hành trái phiếu doanh nghiệp riêng lẻ trị giá 24.388 tỷ đồng trong tháng 11.

Lũy kế 11 tháng năm 2024, các doanh nghiệp đã phát hành 374.830 tỷ đồng, trong đó có 342.716 tỷ đồng trái phiếu riêng lẻ.

Ngân hàng là nhóm ngành phát hành trái phiếu nhiều nhất với 269.877 tỷ đồng, chiếm 72% tổng giá trị phát hành. Theo sau là nhóm ngành bất động sản với 63.721 tỷ đồng, chiếm 17%.

Về nghĩa vụ thanh toán nợ trái phiếu, dữ liệu từ VIS Rating cho thấy trong số 51 lô trái phiếu đáo hạn vào tháng 12, có 15 lô có nguy cơ chậm trả nợ gốc. Hầu hết lô trái phiếu này đã chậm trả lãi trái phiếu trước đó.

Tổ chức xếp hạng tín nhiệm cũng cho biết khoảng 30% số trái phiếu đáo hạn tháng này có nguy cơ chậm trả gốc, cao hơn so với tỷ lệ 20% tháng trước.

Nhu cầu phát hành trái phiếu chủ yếu đến từ nhóm tài chính và bất động sản. Ảnh: Mirae Asset.

Trong vòng 12 tháng tới, sẽ có khoảng 105.000 tỷ đồng trái phiếu đáo hạn thuộc nhóm bất động sản nhà ở, chiếm 45% tổng giá trị trái phiếu đáo hạn. VIS Rating cũng ước tính có khoảng 21.000 tỷ đồng trái phiếu có nguy cơ chậm trả nợ gốc.

Theo các chuyên gia từ Mirae Asset, áp lực nợ trái phiếu tiếp tục tạo sức ép đối với các doanh nghiệp bất động sản (đặc biệt là các khoản nợ đến từ các khoản trái phiếu "3 không" - không xếp hạng tín nhiệm, không bảo lãnh thanh toán và không có tài sản bảo đảm).

Phần lớn nhóm này đã từng gặp khó khăn khi thị trường bất động sản rơi vào trạng thái "đóng băng" do vấn đề về pháp lý, khả năng hấp thụ dự án mới suy giảm và tình trạng vỡ nợ trái phiếu hoặc buộc phải thương lượng với trái chủ nhằm dời thời hạn thanh toán.

Năm 2025, Luật Chứng khoán (sửa đổi) sẽ chính thức hiệu lực. Các chuyên gia từ VIS Rating đánh giá các sửa đổi có lợi cho trái chủ thông qua việc ngăn chặn vi phạm từ các tổ chức phát hành trái phiếu, hạn chế hoạt động đầu tư có rủi ro cao, áp dụng bắt buộc các công bố thông tin kịp thời và xếp hạng tín nhiệm để cải thiện kỷ luật thị trường.

Luật mới cũng được kỳ vọng gia tăng tính bảo vệ cho nhà đầu tư và tăng trưởng bền vững của thị trường trái phiếu doanh nghiệp, qua đó cải thiện niềm tin trên thị trường và đẩy mạnh hoạt động phát hành trong năm 2025.

Minh Khánh

Nguồn Znews : https://znews.vn/cac-dai-gia-viet-don-dap-phat-hanh-trai-phieu-post1518874.html

Tin khác

ABBank huy động thành công 1.600 tỷ đồng trái phiếu

5 giờ trước

Thị trường chứng khoán Việt Nam năm 2024 duy trì đà tăng trưởng ổn định

4 giờ trước

Có 10 triệu đồng mua trái phiếu ngân hàng nào để được lãi cao?

6 giờ trước

Lãi suất huy động tại nhiều ngân hàng liên tục tăng

2 giờ trước

Lãi suất huy động nóng dần, dự báo mặt bằng lãi suất cho vay năm 2025

4 giờ trước

Một ngân hàng đại hạ giá khoản nợ nghìn tỷ, có gần 6.000 lượng vàng SJC

4 giờ trước