Chính sách tiền tệ 2026: Ổn định vĩ mô giữa áp lực kép của tỷ giá và lãi suất

Trụ sở Ngân hàng Nhà nước Việt Nam tại TP. Hà Nội.

Ngày 31/12, tỷ giá liên ngân hàng giao dịch quanh mức 26.305 VND/USD, tăng 3,22% so với đầu năm trong khi chỉ số DXY đo sức mạnh của đồng USD kết năm ở mức 98,26 điểm, giảm 9,43% so với đầu năm.

Dù diễn biến trái chiều với đồng USD, đà tăng 3,22% của tỷ giá được đánh giá là vẫn trong vùng kiểm soát và phần nào phản ánh nỗ lực điều hành của Ngân hàng Nhà nước trong một năm đầy biến động.

TỶ GIÁ CHỊU SỨC ÉP TỪ NHIỀU PHÍA

Năm 2025, thị trường ngoại hối đã chịu nhiều sức ép, phần lớn đến từ các yếu tố (i) dòng vốn nước ngoài rút ròng kéo dài trên thị trường chứng khoán, (ii) thặng dư thương mại chủ yếu đến từ khu vực FDI nhưng phần lớn ngoại tệ không quay trở lại hệ thống ngân hàng trong nước vì họ chuyển lợi nhuận ra nước ngoài và (iii) nghĩa vụ trả nợ nước ngoài gia tăng đều đặn.

Trong bối cảnh này, việc giữ được tỷ giá ở mức biến động vừa phải cho thấy sự can thiệp linh hoạt và thận trọng của cơ quan điều hành.

Ông Phạm Chí Quang, Vụ trưởng Vụ Chính sách tiền tệ Ngân hàng Nhà nước, nhận định rằng trong năm 2026, hai yếu tố bất định lớn từ bên ngoài tiếp tục gây áp lực tỷ giá.

Thứ nhất là lộ trình giảm lãi suất của Cục Dự trữ Liên bang Mỹ (Fed) vẫn còn thiếu rõ ràng, trong bối cảnh lạm phát tại nước này chưa được kiểm soát triệt để. Thứ hai là các chính sách thuế quan của Mỹ, có khả năng gây gián đoạn chuỗi cung ứng toàn cầu và tạo sức ép lên định hướng chính sách tiền tệ của các ngân hàng trung ương lớn.

Ông Phạm Thanh Hà, Phó Thống đốc Ngân hàng Nhà nước.

"Việc điều hành chính sách tiền tệ phụ thuộc vào rất nhiều biến số, yếu tố đầu vào, tín hiệu thị trường – vốn thường xuyên biến động và thay đổi liên tục. Vì vậy, chính sách tiền tệ cần sự linh hoạt trong vận hành, nhưng phải kiên định trong mục tiêu ổn định kinh tế vĩ mô và kiểm soát lạm phát. Trên nền tảng đó, khi điều kiện cho phép, chính sách tiền tệ sẽ hỗ trợ cho tăng trưởng kinh tế cao và bền vững. Đó chính là tinh thần xuyên suốt trong điều hành chính sách tiền tệ hiện nay".

“Trong nước, Việt Nam ngày càng phải đối mặt với hiện tượng thời tiết cực đoan, trong khi Việt Nam là nền kinh tế có quy mô nhỏ nhưng độ mở thương mại trên 200% GDP, mô hình tăng trưởng vẫn dựa nhiều vào xuất khẩu. Vì vậy, cả yếu tố bất định từ bên ngoài cùng với rủi ro trong nước đều tạo ra thách thức lớn đối với điều hành chính sách tiền tệ”, ông Phạm Chí Quang phân tích.

Dưới tác động của những biến động nêu trên, động lực tăng trưởng truyền thống là xuất khẩu đang gặp nhiều bất lợi. Căng thẳng thương mại và sự đứt gãy trong chuỗi cung ứng toàn cầu không chỉ làm suy yếu hoạt động xuất khẩu mà còn ảnh hưởng đến khả năng thu hút dòng vốn đầu tư trực tiếp, gián tiếp từ nước ngoài.

Thực tế cho thấy, dù thị trường chứng khoán Việt Nam có triển vọng được nâng hạng nhưng xu hướng rút ròng của dòng vốn ngoại vẫn kéo dài trong suốt năm 2024 và 2025.

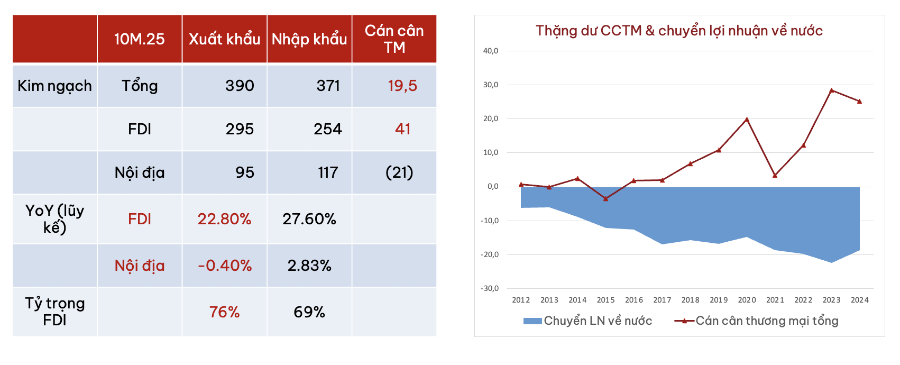

Số liệu 10 tháng đầu năm 2025 do Cục Thống kê (Bộ Tài chính) ghi nhận thặng dư thương mại khoảng 19,5 tỷ USD. Tuy nhiên, phần lớn mức thặng dư này đến từ khu vực doanh nghiệp FDI với đóng góp lên tới 41 tỷ USD, trong khi khu vực kinh tế trong nước thâm hụt 21 tỷ USD. Hiện nay, khu vực FDI chiếm tới 76% kim ngạch xuất khẩu và tiếp tục là đầu tàu tạo ra thặng dư thương mại.

Cán cân thương mại 10 tháng năm 2025 và tình trạng chuyển lợi nhuận của khối FDI (Nguồn: DNSE, SBV, WiData)

Dù vậy, lượng ngoại tệ thực sự chảy vào hệ thống ngân hàng nội địa lại không tương xứng. TS. Hồ Sỹ Hòa, Giám đốc Nghiên cứu và Tư vấn đầu tư tại Công ty Chứng khoán DNSE, lý giải: “Có sự chênh lệch đáng kể giữa thặng dư thương mại trên sổ sách và dòng ngoại tệ thực nhận, do nhiều doanh nghiệp FDI giữ nguồn thu tại tài khoản ở nước ngoài, hoặc nhanh chóng chuyển lợi nhuận về công ty mẹ thay vì chuyển về Việt Nam.”

Ông Hòa cũng bày tỏ thận trọng khi nói về triển vọng thu hút vốn đầu tư trực tiếp nước ngoài vào Việt Nam trong năm 2026. Đây sẽ là yếu tố bất lợi đối với cán cân tài chính trong trung hạn.

TS Hồ Sỹ Hòa, Giám đốc Nghiên cứu và Tư vấn đầu tư, Công ty Chứng khoán DNSE.

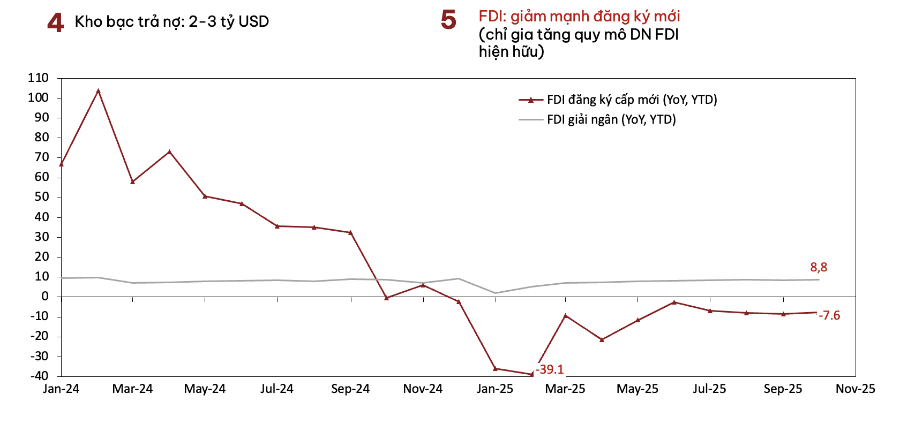

“Cần lưu ý rằng trong năm 2025, dòng vốn FDI đăng ký mới đã giảm sâu, có 7 tháng tốc độ tăng trưởng âm 2 con số; thạm chí, có thời điểm xuống tới -39,1% so với cùng kỳ. Hoạt động giải ngân FDI vẫn duy trì tăng trưởng dương ở mức khoảng 8,8%, chủ yếu đến từ các doanh nghiệp FDI hiện hữu mở rộng đầu tư. Đây là tín hiệu cho thấy dòng vốn FDI mới đang chững lại đáng kể. Nguyên nhân chủ yếu đến từ những lo ngại liên quan đến thuế quan và bất ổn thương mại toàn cầu”.

Trong khi đó, nghĩa vụ trả nợ nước ngoài của Kho bạc Nhà nước tiếp tục tạo áp lực lớn lên nguồn cung ngoại tệ. Dự kiến trong năm 2025 và 2026, Việt Nam cần khoảng 2–3 tỷ USD mỗi năm để trả nợ.

Nguồn: DNSE, Kho bạc Nhà nước, Cục Thống kê, SBV, WiData.

Áp lực tỷ giá đã thu hẹp đáng kể dư địa nới lỏng chính sách tiền tệ, đặc biệt khi nhu cầu tín dụng tăng cao nhưng mặt bằng lãi suất cần được giữ ổn định để hỗ trợ phục hồi kinh tế.

THÁCH THỨC GIỮA TĂNG TRƯỞNG TÍN DỤNG CAO VÀ LÃI SUẤT THẤP

Ngay khi đại dịch Covid-19 bùng phát mạnh, khiến tăng trưởng kinh tế sụt giảm đột ngột thì thị trường vốn trong nước lại chao đảo bởi hàng loạt vụ việc liên quan đến sai phạm trong phát hành trái phiếu doanh nghiệp và thao túng thị trường chứng khoán diễn ra trong các năm 2022–2023. Những cú sốc này khiến doanh nghiệp khó tiếp cận nguồn vốn từ thị trường, buộc hệ thống ngân hàng thương mại phải gánh vác gần như toàn bộ vai trò cung ứng vốn từ kỳ hạn ngắn đến kỳ hạn dài cho nền kinh tế.

Tình thế này đã đặt ra bài toán nan giải cho Ngân hàng Nhà nước: làm sao vừa thúc đẩy tăng trưởng tín dụng để hỗ trợ phục hồi kinh tế, vừa tiếp tục nỗ lực hạ lãi suất cho vay. Đây là một bài toán đầy mâu thuẫn, bởi khi tín dụng tăng nhanh, rất khó để duy trì mặt bằng lãi suất ở mức thấp, nếu không nới lỏng định lượng, điều mà Ngân hàng Nhà nước rất e dè bởi tác động mạnh đến lạm phát.

Dẫu vậy, đến cuối năm 2025, Ngân hàng Nhà nước đã cơ bản xử lý được bài toán kép này, dù hệ thống tài chính có những thời điểm phải đối mặt với căng thẳng thanh khoản cục bộ.

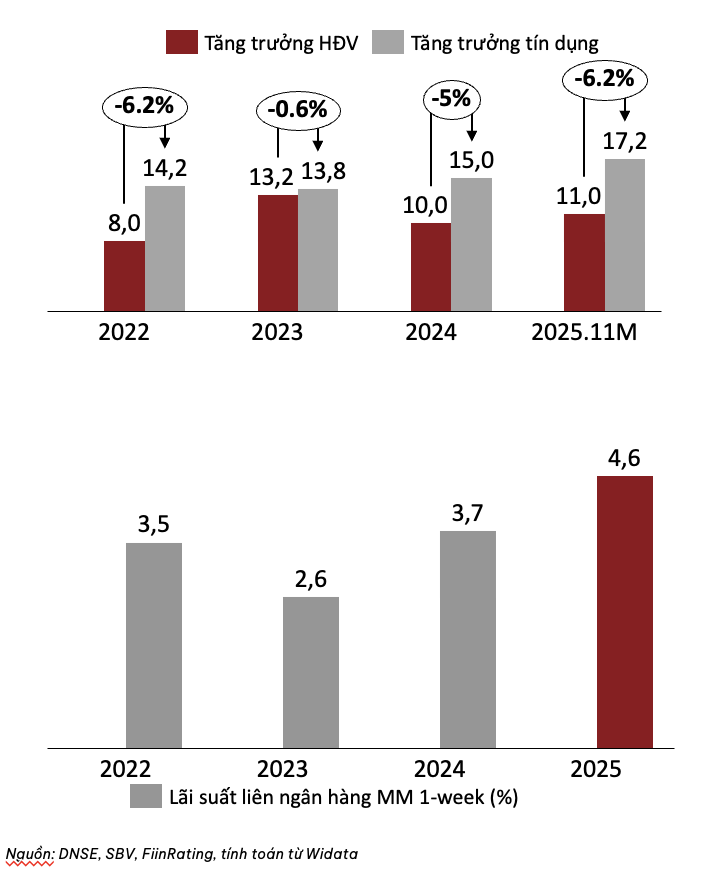

Giai đoạn 2022 – 2025, thị trường ghi nhận xu hướng tăng trưởng tín dụng cao hơn đáng kể so với tăng trưởng huy động vốn.

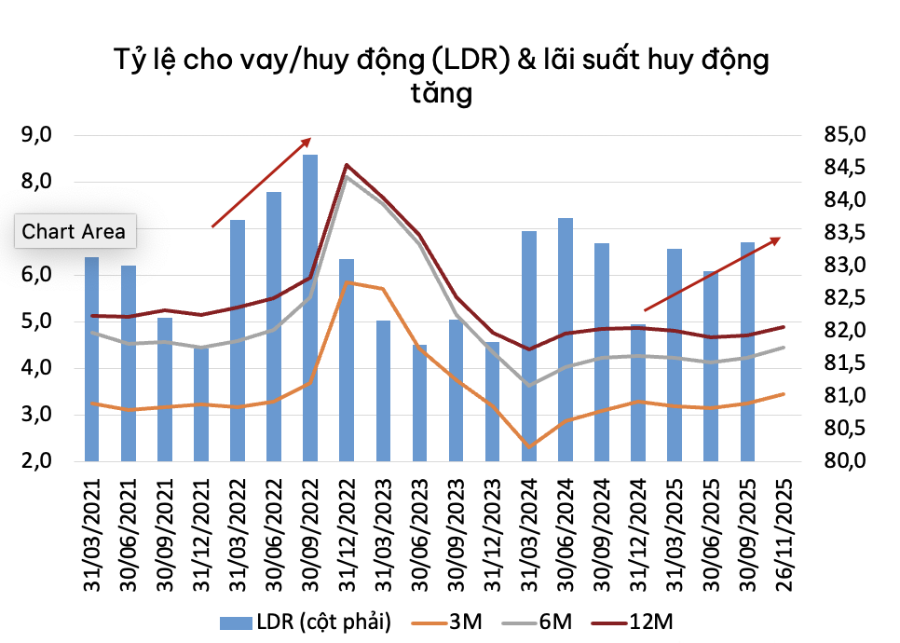

Tỷ lệ cho vay trên huy động (LDR) tiếp tục duy trì ở mức cao trong suốt giai đoạn từ đại dịch Covid-19 đến năm 2025, phản ánh xu hướng mất cân đối giữa vốn huy động và tín dụng.

Việc đầu ra (cho vay) liên tục vượt đầu vào (huy động) đã khiến thanh khoản hệ thống ngân hàng bị co hẹp, dẫn đến mặt bằng lãi suất liên ngân hàng tăng cao kể từ đầu tháng 12/2025, có lúc lãi suất qua đêm vượt 7%/năm.

Nguồn: DNSE, tính toán từ WiData.

Cạnh tranh với các kênh đầu tư khác trong bối cảnh lãi suất thấp cũng khiến ngân hàng khó huy động đủ vốn để đáp ứng nhu cầu tín dụng.

Ngoài ra, việc lãi suất trái phiếu Chính phủ tăng trong năm 2025 cũng góp phần đẩy mặt bằng lãi suất thị trường lên mức cao.

Nguyên nhân chủ yếu đến từ việc Chính phủ đặt mục tiêu tăng trưởng GDP cao, với đầu tư công giữ vai trò then chốt. Để hiện thực hóa mục tiêu này, quy mô phát hành trái phiếu Chính phủ buộc phải mở rộng mạnh.

Trong giai đoạn 2016–2021, giá trị phát hành trái phiếu chính phủ trung bình khoảng 200.000 tỷ đồng/năm. Tuy nhiên, đến năm 2025, con số này đã tăng vọt lên khoảng 700.000 tỷ đồng và dự kiến sẽ tiếp tục tăng đáng kể trong giai đoạn 2026–2030.

Ông Phạm Chí Quang, Vụ trưởng Vụ Chính sách tiền tệ, Ngân hàng Nhà nước.

"Điều cốt lõi là duy trì nền tảng kinh tế vĩ mô ổn định và kiểm soát hiệu quả lạm phát. Chỉ khi làm được điều đó, Việt Nam mới có thể trở thành điểm đến hấp dẫn của các dòng vốn nước ngoài, qua đó huy động được nguồn lực cần thiết để đáp ứng nhu cầu vốn rất lớn của nền kinh tế trong thời gian tới".

“Triển vọng lãi suất cho năm 2026 vì vậy sẽ tiếp tục đối mặt với nhiều thách thức. Thanh khoản hệ thống chịu áp lực, buộc các ngân hàng phải cạnh tranh lãi suất huy động để giữ vốn. Cùng với đó, áp lực lãi suất từ phía thị trường trái phiếu và nhu cầu chi tiêu công đẩy mặt bằng lãi suất trái phiếu Chính phủ có thể tăng, bên cạnh đó tỷ lệ tín dụng/GDP đang neo cao hơn 140% sẽ khiến Ngân hàng Nhà nước khó có dư địa để nới lỏng chính sách tiền tệ thêm”, TS Hồ Sỹ Hòa nhận định.

“Theo định hướng của các cấp có thẩm quyền, Việt Nam sẽ chuyển đổi mô hình tăng trưởng kinh tế, thay thế các động lực truyền thống bằng các động lực mới như đổi mới sáng tạo, chuyển đổi số trên nền chính sách tài khóa mở rộng có trọng tâm, trọng điểm, hiệu quả. Đây được kỳ vọng sẽ trở thành động lực lớn thúc đẩy tăng trưởng kinh tế vĩ mô trong năm 2026”, Vụ trưởng Vụ Chính sách tiền tệ lạc quan.

Cũng theo ông Phạm Chí Quang, chính sách tiền tệ năm 2026 và giai đoạn tới sẽ có những điều chỉnh phù hợp với chủ trương của Đảng và Nhà nước, theo hướng chuyển trọng tâm sang ưu tiên ổn định kinh tế vĩ mô và kiểm soát lạm phát. Đây là định hướng điều hành xuyên suốt của Ngân hàng Nhà nước trong thời gian qua và sẽ tiếp tục là trọng tâm trong giai đoạn tới.

Phan Linh

Nguồn VnEconomy : https://vneconomy.vn/chinh-sach-tien-te-2026-on-dinh-vi-mo-giua-ap-luc-kep-cua-ty-gia-va-lai-suat.htm

Tin khác

Những yếu tố nào gây sức ép lên mặt bằng lãi suất năm 2026?

5 giờ trước

Tỷ giá USD/VND ra sao trong năm 2026?

5 giờ trước

8 nhiệm vụ trọng tâm ngành Ngân hàng năm 2026

2 giờ trước

Kịch bản nào cho đồng USD trong năm 2026 khi năm 2025 đã giảm mạnh nhất 8 năm

một giờ trước

Không phải mua vàng hay đầu tư: Đây mới là việc đầu tiên cần làm để 'tiền đẻ ra tiền'!

27 phút trước

Những loại giấy tờ tùy thân không được ngân hàng chấp nhận từ 1/1/2026

3 giờ trước