'Cơn sóng' tăng vốn đổ bộ mùa đại hội cổ đông ngân hàng

Nguồn: MBS. Đồ họa tư liệu

Ngay đầu năm 2025, nhóm ngân hàng thương mại có vốn nhà nước tiếp tục đẩy mạnh kế hoạch tăng vốn điều lệ, nhằm nâng cao năng lực tài chính và mở rộng dư địa tăng trưởng tín dụng.

Từ “ông lớn” đến nhóm nhỏ nhập cuộc

Ngày 18/4 tới đây, VietinBank trình Đại hội đồng cổ đông thường niên 2025 phương án chia cổ tức bằng cổ phiếu với tỷ lệ 44,64%, tương đương phát hành gần 2,4 tỷ cổ phiếu mới. Nguồn chi trả đến từ lợi nhuận sau thuế còn lại, sau khi trích lập các quỹ và cổ tức tiền mặt của giai đoạn 2009 - 2016 và năm 2021, 2022. Cuối năm 2024, vốn điều lệ của VietinBank là 53.700 tỷ đồng, xếp thứ 5 toàn ngành, đứng sau VPBank, Techcombank và hai "ông lớn" quốc doanh khác là BIDV và Vietcombank. Sau đợt phát hành này, vốn điều lệ của VietinBank dự kiến sẽ tăng mạnh gần 24.000 nghìn tỷ đồng, từ 53.700 tỷ đồng lên 77.671 tỷ đồng.

Trước đó, giữa tháng 3/2025, Vietcombank chốt danh sách cổ đông để chia cổ tức bằng cổ phiếu với tỷ lệ 49,5%, tương đương gần 2,8 tỷ cổ phiếu mới phát hành. Nguồn vốn được trích từ lợi nhuận sau thuế lũy kế đến cuối năm 2018 và phần còn lại năm 2021. Tổng giá trị phát hành theo mệnh giá đạt hơn 27.666 tỷ đồng, giúp vốn điều lệ của Vietcombank tăng từ 55.891 tỷ đồng lên khoảng 83.557 tỷ đồng sau đợt phát hành.

Không chỉ các “ông lớn” trong ngành, nhiều ngân hàng có quy mô vốn điều lệ khiêm tốn hơn cũng tăng tốc chuẩn bị các kế hoạch tăng vốn, tạo nên cuộc đua sôi động toàn thị trường.

Ngày 26/4 tới đây, VietABank trình kế hoạch tăng vốn điều lệ từ 5.399,6 tỷ đồng lên 11.582,4 tỷ đồng, tương đương mức tăng ấn tượng 115% trong lịch sử nhà băng này, tức tăng thêm 6.182,8 tỷ đồng. Kế hoạch triển khai dự kiến qua ba hình thức: một là, phát hành hơn 285,1 triệu cổ phiếu từ nguồn vốn chủ sở hữu và lợi nhuận chưa phân phối (tỷ lệ 52,8%); hai là, phát hành 20 triệu cổ phiếu ESOP (3,7%, hạn chế chuyển nhượng 1 năm); ba là, chào bán hơn 313 triệu cổ phiếu cho cổ đông hiện hữu (tỷ lệ 58%).

Trước đó, tại Đại hội đồng cổ đông thường niên 2025 tổ chức cuối tháng 3/2025, NCB thông qua phương án phát hành riêng lẻ 750 triệu cổ phiếu nhằm tăng vốn điều lệ từ 11.780 tỷ đồng lên 19.280 tỷ đồng, tương ứng mức tăng 63,67%. Trước đó, NCB đã thực hiện hai đợt tăng vốn: năm 2022 tăng thêm 1.500 tỷ đồng và năm 2024 tăng gần 6.200 tỷ đồng, cho thấy nỗ lực liên tục trong việc củng cố năng lực tài chính.

Giữa tháng 3/3025, PGBank chào bán 80 triệu cổ phiếu riêng lẻ với giá 10.000 đồng/cổ phiếu, dự kiến thu về khoảng 800 tỷ đồng. Sau phát hành, vốn điều lệ ngân hàng sẽ tăng từ 4.200 tỷ đồng lên 5.000 tỷ đồng. Trước đó, vào đầu năm 2024, PGBank ghi dấu mốc tăng vốn lần đầu sau 10 năm, khi phát hành thành công 120 triệu cổ phiếu thưởng, nâng vốn điều lệ từ 3.000 tỷ lên 4.200 tỷ đồng.

Áp lực tăng vốn "lan" toàn hệ thống

Bên cạnh việc giữ lại lợi nhuận hoặc phát hành cổ phiếu để tăng vốn cấp 1, nhiều ngân hàng cũng lựa chọn phương án phát hành trái phiếu dài hạn nhằm bổ sung vốn cấp 2. Thống kê của FiinRatings cũng cho thấy, những tháng đầu năm, hầu hết các lô trái phiếu doanh nghiệp mới được phát hành đến từ các tổ chức tín dụng nhằm bổ sung vốn cấp 2, chiếm 94,6% tổng giá trị phát hành.

Các ngân hàng sẽ đẩy mạnh tăng vốn cấp 2

Theo FiinRatings, những tháng đầu năm nay, hầu hết các lô trái phiếu doanh nghiệp mới được phát hành đến từ các tổ chức tín dụng nhằm bổ sung vốn cấp 2, chiếm 94,6% tổng giá trị phát hành. Dự báo các ngân hàng sẽ tiếp tục đẩy mạnh phát hành trái phiếu trong năm 2025 nhằm đáp ứng nhu cầu vốn.

"Dự báo các ngân hàng sẽ tiếp tục đẩy mạnh phát hành trái phiếu trong năm 2025 nhằm đáp ứng nhu cầu vốn cho tăng trưởng tín dụng và do yêu cầu giảm lãi suất tiết kiệm sẽ làm cho gia tăng khoảng cách giữa tăng trưởng tín dụng và tăng trưởng huy động tiền gửi" - nhóm phân tích của FiinRatings đánh giá.

Hiện nhiều ngân hàng chưa công bố tỷ lệ an toàn vốn (CAR) cuối năm 2024, song thống kê của phóng viên cho thấy, top 5 nhà băng có hệ số CAR thấp nhất hệ thống tính đến giữa năm 2024 đó là: Sacombank (8,99%); VietABank (9,2%); BIDV (9,5%); VietinBank (9,5%) và Kienlongbank (9,7%).

Những con số này cho thấy áp lực tăng vốn khá lớn, đặc biệt trong bối cảnh hướng tới tuân thủ đầy đủ Basel II, từng bước tiếp cận Basel III và giúp các ngân hàng cung ứng tín dụng 16% năm nay cho nền kinh tế. Việc tăng vốn điều lệ là nền tảng giúp các nhà băng củng cố năng lực tài chính, nâng cao vị thế cạnh tranh và mở rộng quy mô hoạt động.

Chia sẻ lý do NCB lựa chọn tăng vốn điều lệ ngay trong năm 2025 dù vừa có một đợt tăng vốn khá lớn vào năm 2024 (gần 6.200 tỷ đồng), bà Bùi Thị Thanh Hương, Chủ tịch Hội đồng Quản trị NCB cho biết, tính đến hết năm 2024, thực hiện các chỉ đạo của Ngân hàng Nhà nước (NHNN) về việc phê duyệt đề án cơ cấu lại của NCB, ngân hàng phải thực hiện một loạt nghĩa vụ tài chính.

Ban lãnh đạo ngân hàng nhận thấy tính cấp bách của việc giảm nhanh tiến độ tăng vốn so với đề án cơ cấu lại đã trình NHNN phê duyệt. Theo đề án, dự kiến năm 2026 - 2027 mới tăng 7.000 tỷ đồng tiền vốn, tuy nhiên, NCB mong muốn tạo sức mạnh tài chính nội tại tốt hơn, sớm hơn để nắm bắt cơ hội kinh doanh của thị trường nhanh hơn.

Còn theo lãnh đạo VietinBank, phần vốn điều lệ tăng thêm dự kiến sẽ được sử dụng toàn bộ để phục vụ hoạt động kinh doanh, phân bổ hợp lý vào các lĩnh vực trọng yếu theo nguyên tắc an toàn, hiệu quả và tối ưu hóa lợi ích cho cổ đông. Tiến độ giải ngân nguồn vốn này sẽ căn cứ vào nhu cầu sử dụng vốn và diễn biến thị trường, ưu tiên đầu tư hạ tầng công nghệ, mở rộng hoạt động tín dụng, đầu tư và các lĩnh vực kinh doanh cốt lõi khác.

Tăng vốn giúp “vượt rào” Basel, nhiều ngân hàng còn chịu sức ép

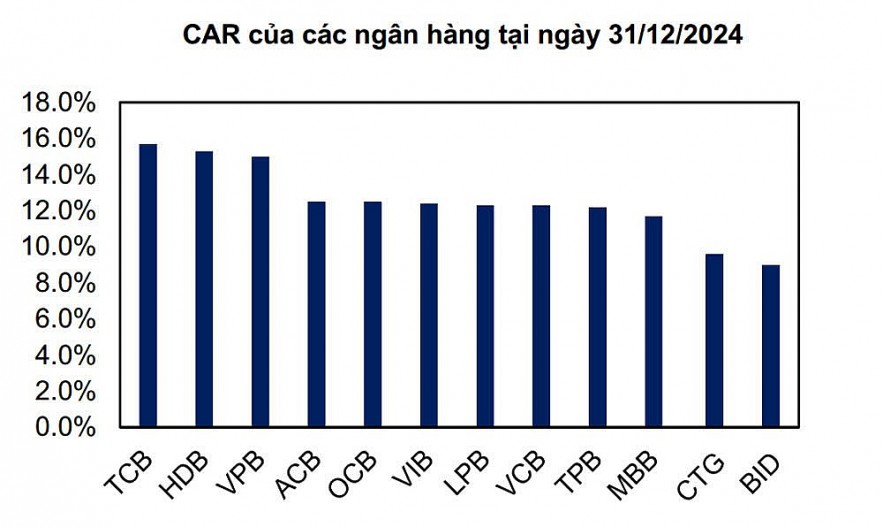

Báo cáo của Công ty cổ phần Chứng khoán MB (MBS) cho thấy, hiện hơn 20 ngân hàng thương mại nhà nước và tư nhân đáp ứng và áp dụng yêu cầu về tỷ lệ an toàn vốn (CAR) theo tiêu chuẩn Basel II, tuân thủ Thông tư số 41/2016/TT-NHNN. Các ngân hàng đang có xu hướng nâng cấp tiêu chuẩn quản trị rủi ro theo Basel III nhằm tăng cường năng lực cạnh tranh với các tổ chức tín dụng toàn cầu.

Một trong những yêu cầu quan trọng của Basel III đối với tỷ lệ an toàn vốn cấp 1 (CAR Tier 1) là đạt tối thiểu 6%. Theo báo cáo về tỷ lệ an toàn vốn của các ngân hàng cuối năm 2024, phần lớn các ngân hàng đã đạt được yêu cầu này.

"BIDV và VietinBank có tỷ lệ an toàn vốn cấp 1 tương đối thấp hơn so với các ngân hàng khác. Điều này cho thấy hai ngân hàng này sẽ chịu áp lực lớn hơn trong việc tăng vốn để bổ sung vào tỷ lệ an toàn vốn" - nhóm phân tích của MBS đánh giá.

BIDV hiện có kế hoạch phát hành riêng lẻ 123,8 triệu cổ phiếu cho các nhà đầu tư chuyên nghiệp với giá 38.800 đồng/cổ phiếu, kỳ vọng huy động hơn 4.803 tỷ đồng. Nếu giao dịch diễn ra thuận lợi, vốn điều lệ của ngân hàng sẽ vượt 70.200 tỷ đồng. MBS kỳ vọng đợt phát hành này sẽ giúp tỷ lệ an toàn vốn của BIDV đạt khoảng 10% vào cuối năm 2025.

Các ngân hàng khác cũng có kế hoạch chia cổ tức bằng cổ phiếu trong năm 2025 để tăng cường vốn điều lệ, nhờ vào kết quả kinh doanh tích cực trong năm 2024. Cổ tức bằng tiền mặt sẽ bị hạn chế do nhu cầu vốn lớn để phục vụ tăng trưởng dài hạn và quản trị rủi ro.

Ánh Tuyết

Nguồn Thời báo Tài chính : https://thoibaotaichinhvietnam.vn/con-song-tang-von-do-bo-mua-dai-hoi-co-dong-ngan-hang-174643.html

Tin khác

Chứng khoán SHS chốt ngày trả cổ tức 20%, dừng kế hoạch tăng vốn tỷ lệ 1:1

4 giờ trước

PVTrans vượt kế hoạch lợi nhuận năm 2024, chia cổ tức 32% bằng cổ phiếu, tiếp tục hiện đại hóa đội tàu

4 giờ trước

Nhiều tồn tại, hạn chế tại Ngân hàng TMCP Quân đội Chi nhánh Sài Gòn

một giờ trước

Cao su Đà Nẵng (DRC) đặt kế hoạch lợi nhuận 2025 đi lùi, trình phương án tăng vốn 30% và thay đổi nhân sự BKS do Vinachem đề cử

4 giờ trước

Triển khai gói tín dụng 100.000 tỉ đồng cho nông, lâm, thủy sản

5 giờ trước

Nợ xấu của Agribank giảm cả về tuyệt đối lẫn tỷ lệ tương đối

5 giờ trước