Danh mục 30 cổ phiếu tiềm năng lọt vào rổ của FTSE Russell

Ảnh minh họa.

Hội đồng Quản trị Chỉ số FTSE Russell ngày hôm qua 8/10 đã công nhận Việt Nam đã đáp ứng đầy đủ tất cả các tiêu chí cần thiết để được nâng hạng lên Thị trường mới nổi thứ cấp theo Khung Phân loại Quốc gia Cổ phiếu FTSE.

Tuy nhiên, Ủy ban Tư vấn của FTSE Russell cho biết vẫn còn một số quan ngại liên quan đến khả năng tiếp cận của các công ty môi giới nước ngoài khi giao dịch tại thị trường Việt Nam. Việt Nam sẽ được xem xét lại vào tháng 3/2026 nhằm đánh giá tiến độ khắc phục vấn đề này.

Nếu đạt kết quả tích cực, FTSE Russell sẽ chính thức xác nhận nâng hạng và công bố kế hoạch triển khai cụ thể vào tháng 3/2026.

Bà Vũ Ngọc Linh, Giám đốc bộ phận Phân tích và Nghiên cứu thị trường của VinaCapital bày tỏ niềm tin rằng cơ quan quản lý thị trường tại Việt Nam có thể chủ động đưa ra giải pháp cho vấn đề này, qua đó giúp Việt Nam nâng hạng vào tháng 9/2026 theo kế hoạch .

Việc nâng hạng là sự ghi nhận những nỗ lực mạnh mẽ của Chính phủ Việt Nam đặc biệt trong hai năm vừa qua, trong việc triển khai toàn diện kế hoạch cải cách, đổi mới. Các nỗ lực này bao gồm đầu tư vào hạ tầng công nghệ, giới thiệu các sản phẩm tài chính mới, hoàn thiện khuôn khổ pháp lý, nâng cao tính minh bạch trong quản trị doanh nghiệp, và cải thiện khả năng tiếp cận thị trường cho các nhà đầu tư nước ngoài.

Trong ba năm qua, Việt Nam đã chứng kiến dòng vốn nước ngoài rút ròng đáng kể, lên tới 8,5 tỷ USD, nhưng VinaCapital tin rằng việc nâng hạng lần này sẽ là một bước ngoặt, mở ra cơ hội để thị trường thu hút dòng vốn ngoại từ các quỹ đầu tư tập trung vào nhóm thị trường mới nổi.

Thành tựu này, dù vậy, không phải là mục tiêu cuối cùng, mà là một bước khởi đầu mới, đặt ra những yêu cầu và thách thức cấp thiết cho sự phát triển tiếp theo - với mục tiêu chiến lược là mở rộng quy mô thị trường chứng khoán Việt Nam đạt mức 120% GDP vào năm 2030, so với mức hiện tại là 75% GDP.

Theo ước tính, việc nâng hạng thị trường mới nổi bởi FTSE Russell có thể sẽ bổ sung dòng vốn từ 5-6 tỷ USD cho thị trường chứng khoán Việt Nam. Sau khi được nâng hạng, Việt Nam sẽ được đưa vào chỉ số FTSE EM All Cap (với quy mô theo dõi khoảng 100 tỷ USD).

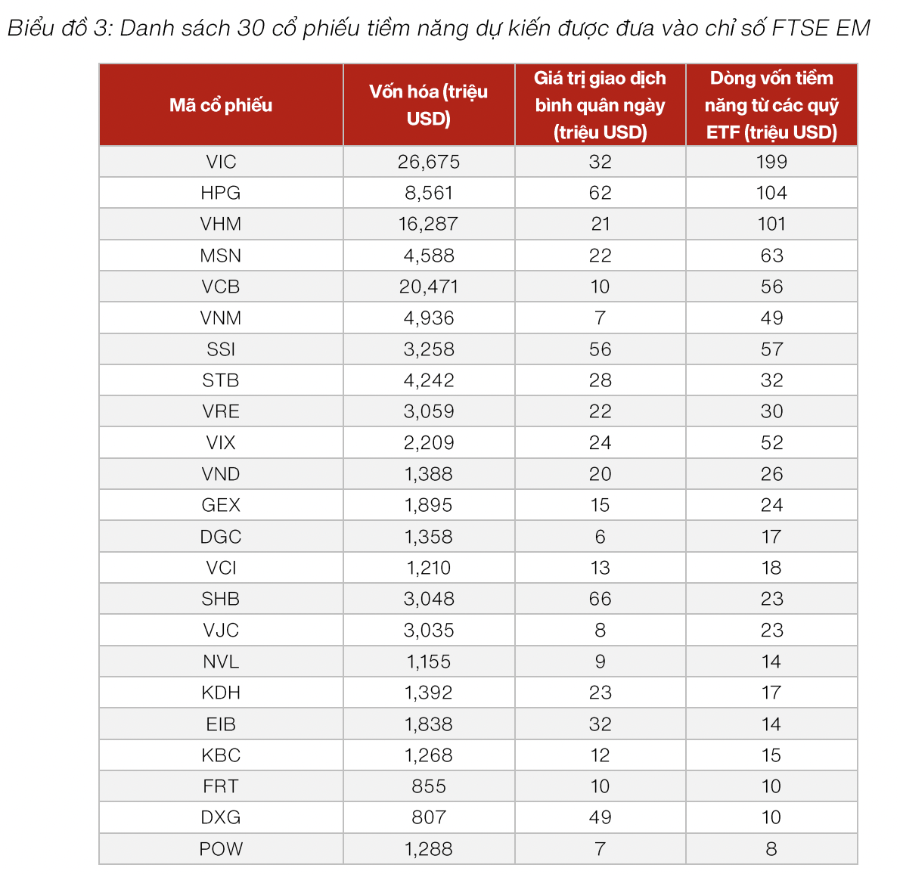

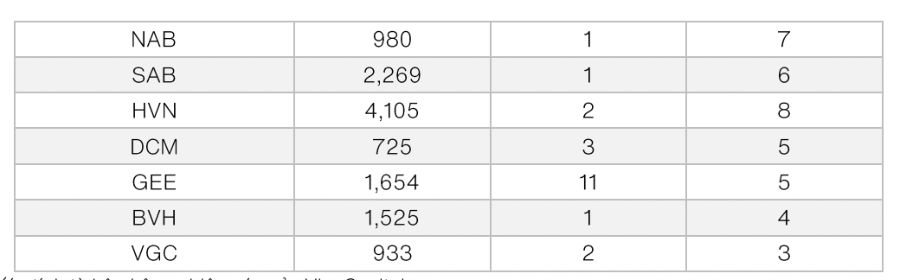

Bà Vũ Ngọc Linh ước tính Việt Nam có thể chiếm khoảng 0,3% trong chỉ số này tương đương khoảng 300 triệu USD dòng vốn thụ động cho chỉ số FTSE EM All Cap với khoảng 30 cổ phiếu được đưa vào chỉ số.

Tổng thể, khi tính cả các quỹ chỉ số thị trường mới nổi khác, Việt Nam dự kiến sẽ nhận được khoảng 5-6 tỷ USD dòng vốn nước ngoài, bao gồm 1 tỷ USD dòng vốn thụ động và 4- 5 tỷ USD vốn chủ động.

Mặc dù con số này không quá lớn, nhưng đây là sự chuyển biến quan trọng và tích cực đối với Việt Nam, đặc biệt sau ba năm liên tiếp chứng kiến dòng vốn ngoại bán ròng. Sự trở lại của dòng vốn ngoại dự kiến sẽ cải thiện thanh khoản, củng cố niềm tin của nhà đầu tư, và thúc đẩy sự phát triển bền vững của thị trường vốn Việt Nam.

Dựa trên các tiêu chí đưa vào chỉ số của FTSE Russell (bao gồm giới hạn sở hữu nước ngoài tối thiểu, quy mô, thanh khoản và tỷ lệ tự do chuyển nhượng, và các yếu tố tương tự), danh sách tiềm năng 30 cổ phiếu được dự kiến đưa vào chỉ số như trong bảng sau:

Xét đến tính thanh khoản của thị trường và năng lực của các công ty chứng khoán trong việc cung cấp dịch vụ không yêu cầu ký quỹ đối với nhà đầu tư tổ chức nước ngoài, các quỹ theo dõi chỉ số sẽ thực hiện mua vào theo nhiều đợt. Với quy mô của thị trường chứng khoán Việt Nam, VinaCapital dự kiến việc mua vào sẽ được chia đều thành hai đợt.

"Việc được nâng hạng lên thị trường mới nổi là một cột mốc quan trọng đối với Việt Nam. Tuy nhiên, thách thức lớn hơn nằm ở việc duy trì và củng cố vị thế này trong dài hạn. Để làm được điều đó, Việt Nam cần thực hiện thêm các cải cách toàn diện nhằm tăng chiều sâu, hiện đại hóa và quá trình phát triển bền vững của thị trường vốn", đại diện VinaCapital nhấn mạnh.

Thu Minh

Nguồn VnEconomy : https://vneconomy.vn/danh-muc-30-co-phieu-tiem-nang-lot-vao-ro-cua-ftse-russell.htm

Tin khác

Gỡ nút thắt mở tài khoản, mở đường đón vốn ngoại sau nâng hạng thị trường

7 giờ trước

Sau hưng phấn nâng hạng, chứng khoán sẽ nhanh chóng chuyển trọng tâm về các yếu tố nền tảng

11 giờ trước

Vị thế đang lên của Việt Nam trên bản đồ tài chính toàn cầu

6 giờ trước

Nâng hạng không phải đích đến của chứng khoán Việt Nam

15 giờ trước

Thủ tướng yêu cầu tăng cường giám sát, minh bạch hóa hoạt động thị trường chứng khoán Việt Nam

6 giờ trước

Sàn Nasdaq của Mỹ chúc mừng chứng khoán Việt Nam được nâng hạng

7 giờ trước