EVN Genco2 và REE sắp bỏ túi hàng chục tỷ đồng từ đợt chia cổ tức của Thủy điện Thác Mơ

Công ty Cổ phần Thủy điện Thác Mơ (mã chứng khoán: TMP) vừa có thông báo chốt quyền tạm ứng cổ tức đợt 1/2024 bằng tiền. Ngày giao dịch không hưởng quyền là 11/12/2024 với tỷ lệ thực hiện là 18%, tương đương cổ đông sở hữu 1 cổ phiếu được nhận 1.800 đồng. Với 70 triệu cổ phiếu đang lưu hành, TMP cần chi 126 tỷ đồng. Dự kiến, số tiền sẽ đến tay cổ đông vào ngày 24/12/2024.

Hầu hết số tiền trên sẽ về tay 2 cổ đông lớn nhất của TMP là Tổng Công ty Phát điện 2 (EVN Genco2) – công ty mẹ của TMT, đang nắm 51,92% và Công ty TNHH Năng lượng REE (công ty con 100% vốn của Công ty Cổ phần Cơ Điện Lạnh) đang nắm hơn 43%. Hai doanh nghiệp này hiện sở hữu tới 95% vốn điều lệ của TMP, dự kiến thu về gần 120 tỷ đồng.

Trước đó, Đại hội đồng cổ đông thường niên thường niên 2024 của TMP đã thông qua tỷ lệ chi trả cổ tức năm nay trên 20%. Như vậy, TMP cần ít nhất 1 đợt chi trả nữa để hoàn thành kế hoạch. Tuy nhiên, lịch sử trả cổ tức của TMP hiếm khi chỉ 20%. Từ năm 2020, doanh nghiệp liên tục trả cổ tức cao hơn kỳ vọng, với hơn 72% cho năm 2020, 30% vào các năm 2021 và 2022, hay gần 90% năm 2023.

Đáng chú ý, vào đầu tháng 10/2024, Hội đồng quản trị TMP công bố nghị quyết thông qua phương án chuyển nhượng vốn cổ phần Nhà nước của TMP đầu tư tại Công ty Cổ phần Đầu tư Khai thác Hồ Thủy điện Thác Mơ.

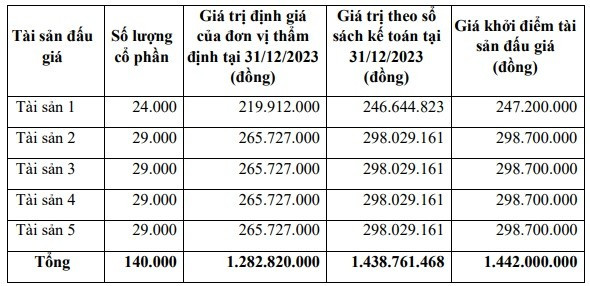

Cụ thể, Đầu tư Khai thác Hồ Thủy điện Thác Mơ có vốn điều lệ 4 tỷ đồng, tương ứng 400.000 cổ phần. Trong đó, TMP sở hữu 140.000 cổ phần, tương ứng 35% vốn điều lệ. Giá trị đầu tư của TMP vào doanh nghiệp đến thời điểm cuối tháng 6/2024 hơn 1,4 tỷ đồng.

TMP cho biết Công ty Đầu tư Khai thác Hồ Thủy điện Thác Mơ hoạt động chính trong mảng cấp nước thô cho nhà máy của Công ty TNHH Nhiên liệu Sinh học Phương Đông (OBF). Tháng 4/2013, OBF phải ngừng sản xuất, dẫn đến đầu ra khó khăn cho doanh nghiệp.

Từ năm 2014 trở về sau, doanh thu của công ty chủ yếu từ cung cấp dịch vụ vệ sinh công nghiệp và chăm sóc cây xanh. Dù duy trì, đảm bảo kết quả sản xuất kinh doanh không lỗ, nhưng lợi nhuận các năm 2022, 2023 và 6 tháng đầu năm 2024 đều có xu hướng giảm, với nguyên nhân chính do suy thoái kinh tế từ đại dịch Covid-19. Do vậy, TMP quyết định thoái vốn để tránh việc sử dụng vốn đầu tư kém hiệu quả có khả năng dẫn đến lỗ; thu hồi tiền đầu tư, thực hiện kế hoạch mới.

Số cổ phần tại doanh nghiệp được định giá 10.300 đồng/cổ phần, căn cứ báo cáo tài chính 6 tháng đầu năm 2024, giá trị cổ phần mà TMP sở hữu và xác định theo giá vốn chủ sở hữu ghi trên sổ sách kế toán.

Các gói tài sản đấu giá của TMP

Quá trình thoái vốn được thực hiện theo hình thức đấu giá. Để tăng tỷ lệ đấu giá thành công, TMP sẽ chia phần vốn góp thành 5 gói tài sản, đấu giá riêng lẻ.

Việc chuyển nhượng vốn sẽ được thực hiện qua 3 bước chào bán. Bước 1 là chào bán công khai cổ phần thông qua đấu giá công khai, gồm toàn bộ 140.000 cổ phần phổ thông, được tự do chuyển nhượng. Đối tượng đấu giá là các tổ chức, cá nhân đủ năng lực tài chính, không thuộc đối tượng quy định trong Luật đấu giá tài sản 2016 và không thuộc đối tượng nhà đầu tư nước ngoài bị hạn chế đầu tư.

Giá khởi điểm 10.300 đồng/cổ phần, đặt trước 10% giá trị gói cổ phần vốn góp theo giá khởi điểm. Các đơn vị tham gia đấu giá bằng hình thức bỏ phiếu gián tiếp, đấu giá công khai theo phương thức trả giá lên. Thời gian chào bán dự kiến trong 45 ngày.

Trường hợp bước 1 chào bán không thành công, doanh nghiệp thực hiện bước 2 là chào bán cổ phần cạnh tranh. Đối tượng tham dự là những bên tuân thủ quy định Luật doanh nghiệp và các quy định liên quan, không thuộc nhóm đối tượng hạn chế. Giá khởi điểm và giá trị đặt cọc tương tự phương án 1, thời gian dự kiến 30 ngày.

Trường hợp vẫn không thành công, việc chuyển nhượng sẽ được thực hiện theo bước 3 là chào bán cổ phần theo phương thức thỏa thuận. Đối tượng tham gia là những bên đã nộp hồ sơ hợp lệ, thực hiện đầy đủ các thủ tục tham dự phiên chào bán cạnh tranh theo quy định.

TMP sẽ gửi thông báo chào bán bằng thư bảo đảm đến người tham gia. Thời gian chào bán tối thiểu 20 ngày kể từ ngày chào bán.

Tiến Lâm

Nguồn Thương Gia : https://thuonggiaonline.vn/evn-genco2-va-ree-sap-bo-tui-hang-chuc-ty-dong-tu-dot-chia-co-tuc-cua-thuy-dien-thac-mo-post556246.html

Tin khác

Cổ đông ngân hàng đón tin vui dịp cuối năm

2 giờ trước

Tập đoàn Bệnh viện TNH (TNH) sắp phát hành 18,8 triệu cổ phiếu để trả cổ tức, nâng vốn điều lệ lên 1.442 tỷ đồng

9 giờ trước

Cổ phiếu cần quan tâm ngày 28/11

2 giờ trước

Lãi tăng hơn 65%, Dệt may Huế (HDM) tạm ứng cổ tức tiền mặt 20%

8 giờ trước

NCB tăng gấp đôi vốn điều lệ, lên gần 11.800 tỷ đồng

4 giờ trước

Eximbank được chấp thuận tăng vốn điều lệ

11 giờ trước