Hoạt động cho vay ngang hàng đã có khung pháp lý

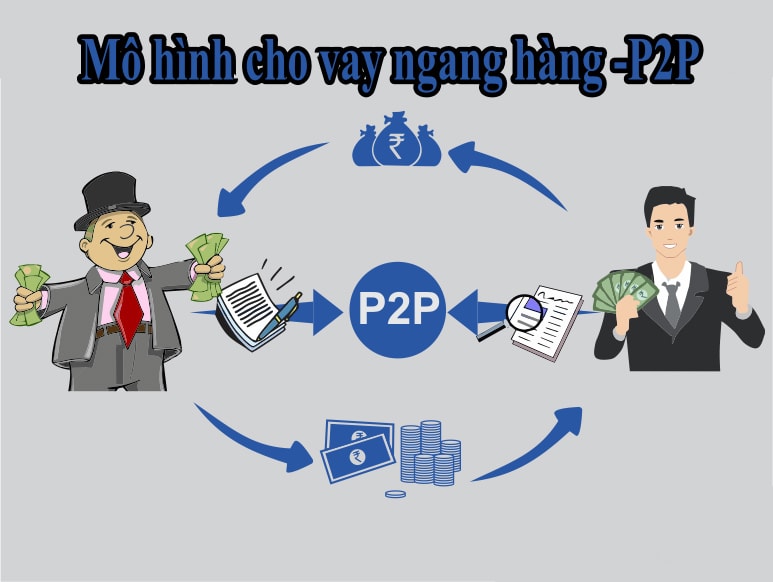

Cho vay ngang hàng P2P Lending là một hình thức tài chính trực tiếp kết nối người vay và người cho vay thông qua một nền tảng trực tuyến. Đồ họa: Ngọc Mai

Hơn 100 công ty cho vay ngang hàng

Cho vay ngang hàng là hình thức cho vay trực tuyến, không qua trung gian tài chính truyền thống như ngân hàng. Người đi vay và người cho vay được kết nối trực tiếp thông qua một nền tảng công nghệ do bên thứ ba cung cấp.

Hình thức cho vay này xuất hiện ở Việt Nam từ năm 2016, dưới dạng các công ty Fintech và thường nhắm đến phân khúc đối tượng khách hàng không tiếp cận được với ngân hàng, công ty tài chính. Theo thống kê chưa đầy đủ, số lượng các công ty có hoạt động trong lĩnh vực cho vay ngang hàng là hơn 100 công ty, với nhiều công ty có vốn đầu tư nước ngoài.

Mô hình P2P Lending ở Việt Nam có 4 loại hình cơ bản, gồm: Công ty cầm đồ cho vay online; công ty P2P Lending hợp tác với công ty cầm đồ; công ty P2P Lending hợp tác với tổng đại lý phát triển khách hàng của công ty tài chính để giới thiệu khách hàng cho công ty tài chính; công ty P2P Lending là trung gian kết nối giữa người đi vay cá nhân/tổ chức với người cho vay là cá nhân.

Trước đây, do thiếu các quy định pháp lý về giấy phép, vốn điều lệ, giới hạn lãi suất, nghĩa vụ minh bạch..., nên một số nền tảng P2P Lending, dù không phải một đơn vị trực thuộc ngân hàng, cũng không phải ngân hàng, thậm chí không phải là công ty tài chính vẫn hoạt động tự do. Vấn đề ở chỗ, không ít nền tảng không thực hiện đúng cam kết, nguồn vốn vay không được “rót” đến tay người vay sau khi người cho vay đã “đẩy” nguồn vốn vay cho các nền tảng này. Có trường hợp còn dùng tiền để đầu tư lĩnh vực khác, gây rủi ro cho cả bên cho vay và bên vay vốn, dẫn đến tranh chấp. Tuy nhiên, để xử lý những tranh chấp này không dễ do quá thiếu các quy định pháp lý, dẫn đến tình trạng tỷ lệ nợ xấu trong lĩnh vực này cao và rủi ro tín dụng không được kiểm soát.

Một rủi ro khác được nhắc đến đó là rủi ro về công nghệ và bảo mật trong trường hợp các nền tảng bị “hacker” tấn công dẫn đến lộ thông tin cá nhân khách hàng cũng như lịch sử giao dịch.

Còn nhiều tiềm năng

Thị trường cho vay ngang hàng còn nhiều tiềm năng phát triển ở Việt Nam, do vẫn còn tỷ lệ lớn người dân chưa tiếp cận nguồn vốn vay ngân hàng. Bên cạnh đó, nhu cầu vay tiêu dùng của người dân lớn, cùng với sự phát triển của công nghệ tài chính, định danh điện tử (eKYC), dữ liệu lớn (big data), trí tuệ nhân tạo (AI)... sẽ là những công cụ cho hình thức này nở rộ.

Bởi vậy, việc xây dựng một hành lang pháp lý cho vay ngang hàng là thật sự cần thiết. Ngân hàng Nhà nước đã ban hành Quyết định số 2866/QĐ-NHNN ngày 22-7-2025 và Quyết định số 2970/QĐ/NHNN ngày 11-8-2025 để triển khai thử nghiệm giải pháp cho vay ngang hàng theo quy định tại Nghị định số 94/2025/NĐ-CP ngày 29-4-2025 của Chính phủ quy định về cơ chế thử nghiệm có kiểm soát trong lĩnh vực ngân hàng.

Theo đó, Ngân hàng Nhà nước quy định về dư nợ tối đa đối với một khách hàng vay tại một giải pháp cho vay ngang hàng là 100 triệu đồng. Đồng thời tổng dư nợ của một khách hàng tại tất cả các giải pháp cho vay ngang hàng là 400 triệu đồng. Quy định này nhằm bảo đảm thống nhất chung nguyên tắc quản trị rủi ro, phù hợp với tính chất thí điểm của cơ chế thử nghiệm và giới hạn tổn thất tài chính đối với cả bên cho vay và người đi vay.

Để hoạt động này thực sự an toàn và hiệu quả, Tiến sĩ Nguyễn Đức Hưởng (nguyên Chủ tịch Hội đồng quản trị Ngân hàng LPBank) khuyến cáo, người vay cần phải lưu ý lãi suất thực tế, vì lãi suất được công bố có thể thấp nhưng các nền tảng cộng thêm các khoản phí dịch vụ ẩn, phí phạt trễ hạn... mới ra lãi suất thực tế. Ngay cả khi thông tin quảng cáo trên một số nền tảng là thủ tục dễ dàng, giải ngân nhanh, nhưng mức lãi suất sẽ rất cao nếu nhà đầu tư chậm nộp hay phạt rất nặng nếu trễ hạn dù chỉ một ngày, cũng như các khoản phí hồ sơ, phí xử lý, phí giải ngân..., thường không được nêu rõ lúc đăng ký vay. Vì vậy, người vay cần đọc kỹ các điều khoản trong hợp đồng; kiểm tra thông tin đăng ký hoạt động của nền tảng, với địa chỉ cụ thể, hotline rõ ràng… tránh bị đánh cắp thông tin cá nhân. Đặc biệt, nhà đầu tư cần phân tán danh mục đầu tư, bằng cách chia thành nhiều khoản nhỏ (tối đa 5-10% danh mục vào một hồ sơ), để giảm thiểu rủi ro khi có người vay mất khả năng thanh toán.

Theo lãnh đạo Ngân hàng Nhà nước, việc ban hành các quyết định cho hoạt động cho vay ngang hàng khẳng định sự sẵn sàng của Ngân hàng Nhà nước trong việc đồng hành cùng các tổ chức công nghệ tài chính, thúc đẩy đổi mới sáng tạo và tài chính toàn diện trong lĩnh vực ngân hàng tại Việt Nam, nhưng vẫn bảo đảm kiểm soát rủi ro. Các quyết định này là cơ sở pháp lý quan trọng để các tổ chức có nhu cầu đăng ký tham gia cơ chế thử nghiệm có thể chủ động nghiên cứu, xây dựng, chuẩn bị các điều kiện về kỹ thuật và năng lực quản trị, vận hành giải pháp cho vay ngang hàng an toàn, hiệu quả.

Hà Linh

Nguồn Hà Nội Mới : https://hanoimoi.vn/hoat-dong-cho-vay-ngang-hang-da-co-khung-phap-ly-716785.html

Tin khác

Ký hợp đồng vay tiền nhưng chưa nhận tiền thì nên làm gì?

4 giờ trước

Quy định mới về chuyển tiền giá trị lớn từ ngày 1/11

2 giờ trước

Vietinbank có thể thu về hơn 5.000 tỷ lợi nhuận đột biến từ Vietinbank Tower

6 giờ trước

Cơ hội giữ lại 100 tỉ USD tiền số như Bitcoin, Ethereum… cho Việt Nam

4 giờ trước

Người tiết kiệm Trung Quốc nắm giữ 23.000 tỷ USD: Không còn lựa chọn nào ngoài cổ phiếu

2 giờ trước

Hàng triệu chủ xe bắt buộc phải chuyển đổi tài khoản thu phí sang tài khoản giao thông

3 giờ trước