Hướng dẫn cách tính thuế thu nhập cá nhân năm 2025

Trường hợp người lao động có một người phụ thuộc tương đương mức lương trên 15,4 triệu đồng/tháng mới phải nộp thuế. Ảnh: HP

Những đối tượng nào phải nộp thuế thu nhập cá nhân?

Căn cứ theo Điều 2 Luật Thuế thu nhập cá nhân 2007 quy định về đối tượng nộp thuế, đối tượng nộp thuế thu nhập cá nhân tại Việt Nam gồm cá nhân cư trú và cá nhân không cư trú.

Trong đó, cá nhân cư trú nộp thuế đối với thu nhập chịu thuế phát sinh trong và ngoài lãnh thổ Việt Nam; cá nhân không cư trú nộp thuế đối với thu nhập chịu thuế phát sinh trong lãnh thổ Việt Nam theo quy định của pháp luật.

Cá nhân cư trú là người đáp ứng một trong các điều kiện: Có mặt tại Việt Nam từ 183 ngày trở lên tính trong một năm dương lịch hoặc tính theo 12 tháng liên tục kể từ ngày đầu tiên có mặt tại Việt Nam; Có nơi ở thường xuyên tại Việt Nam, bao gồm có nơi ở đăng ký thường trú hoặc có nhà thuê để ở tại Việt Nam theo hợp đồng thuê có thời hạn.

Cá nhân không cư trú là người không đáp ứng điều kiện quy định tại khoản 2 Điều 2 Luật Thuế thu nhập cá nhân 2007.

Lương bao nhiêu thì phải đóng thuế thu nhập cá nhân?

Cá nhân không có người phụ thuộc thì phải nộp thuế thu nhập khi có tổng thu nhập từ tiền lương, tiền công trên 11 triệu đồng/tháng (thu nhập này đã trừ các khoản đóng bảo hiểm bắt buộc theo quy định và các khoản đóng góp khác như từ thiện, nhân đạo,…).

Trường hợp cá nhân cư trú ký kết hợp đồng lao động từ 3 tháng trở lên có mức lương dưới 11 triệu đồng/ tháng thì sẽ không phải nộp thuế thu nhập cá nhân.

Giảm trừ gia cảnh là số tiền được trừ vào thu nhập chịu thuế trước khi tính thuế đối với thu nhập từ kinh doanh, tiền lương, tiền công của đối tượng nộp thuế là cá nhân cư trú.

Mức giảm trừ gia cảnh được thực hiện căn cứ theo Điều 1 Nghị quyết 954/2020/UBTVQH14. Cụ thể: Mức giảm trừ gia cảnh đối với đối tượng nộp thuế là 11 triệu đồng/tháng (132 triệu đồng/năm); Mức giảm trừ đối với mỗi người phụ thuộc là 4,4 triệu đồng/tháng.

Như vậy, đối với người có mức lương trên 11 triệu đồng/tháng (132 triệu đồng/năm) đã trừ đi các khoản đóng bảo hiểm xã hội bắt buộc, các khoản đóng quỹ hưu trí tự nguyện, đóng góp từ thiện theo quy định mà có người phụ thuộc thì có thể chưa phải nộp thuế thu nhập cá nhân.

Trường hợp người lao động có một người phụ thuộc tương đương mức lương trên 15,4 triệu đồng/tháng mới phải nộp thuế, có hai người phụ thuộc tương đương mức lương trên 19,8 triệu đồng/tháng mới phải nộp thuế. Cứ như vậy nếu có càng nhiều người phụ thuộc tương đương với mức lương phải nộp thuế theo quy định càng cao.

Hướng dẫn tính thuế thu nhập cá nhân năm 2025

Đối tượng 1: Người lao động ký hợp đồng lao động từ 3 tháng trở lên và có thu nhập từ tiền lương, tiền công.

Đối tượng này sẽ được tính thuế thu nhập cá nhân theo biểu thuế lũy tiến từng phần, tức là thuế suất sẽ tăng dần theo mức thu nhập, kể cả trường hợp cá nhân ký hợp đồng từ 3 tháng trở lên tại nhiều nơi.

Công thức tính thuế thu nhập cá nhân trường hợp này như sau:

Thuế thu nhập cá nhân = Thu nhập tính thuế x Thuế suất

Để tính được số thuế phải nộp cần phải tính được thu nhập tính thuế và thuế suất, cụ thể:

1) Thu nhập tính thuế

Thu nhập tính thuế = Thu nhập chịu thuế - Các khoản giảm trừ (CT1)

Trong đó: Thu nhập chịu thuế = Tổng thu nhập - Các khoản được miễn (CT2)

Khoản giảm trừ bao gồm giảm trừ gia cảnh; khoản đóng bảo hiểm, quỹ hưu trí tự nguyện; khoản đóng góp từ thiện, nhân đạo, khuyến học....

Căn cứ vào công thức tính thuế trên, để tính được thu nhập tính thuế cần thực hiện theo các bước sau:

Bước 1:Tính tổng thu nhập

Bước 2: Tính các khoản thu nhập được miễn thuế (nếu có)

Bước 3: Tính thu nhập chịu thuế theo công thức (CT2)

Bước 4: Tính các khoản giảm trừ

- Giảm trừ gia cảnh đối với bản thân người nộp thuế là 11 triệu đồng/tháng (132 triệu đồng/năm).

- Giảm trừ gia cảnh đối với mỗi người phụ thuộc là 4,4 triệu đồng/tháng.

Ngoài ra, người nộp thuế còn được tính giảm trừ các khoản đóng bảo hiểm, quỹ hưu trí tự nguyện, đóng góp từ thiện, khuyến học, nhân đạo.

Bước 5: Tính thu nhập tính thuế theo công thức (CT1)

Sau khi tính được thu nhập tính thuế, để xác định được số thuế phải nộp thì người nộp thuế áp dụng phương pháp lũy tiến từng phần hoặc phương pháp tính thuế rút gọn.

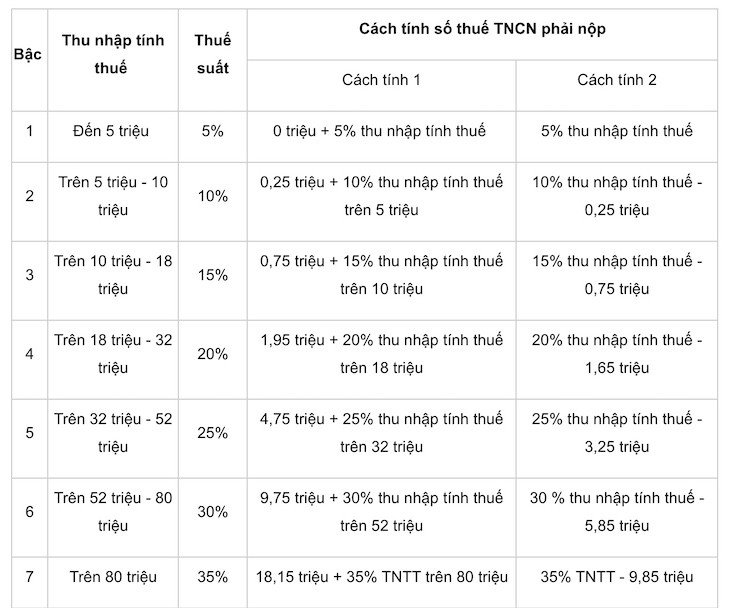

2) Thuế suất

Thuế suất thuế thu nhập cá nhân đối với thu nhập từ tiền lương, tiền công được áp dụng theo Biểu thuế lũy tiến từng phần sau:

Bảng biểu thuế lũy tiến từng phần.

Khi đã biết được thu nhập tính thuế và thuế suất, sẽ có 2 phương pháp tính thuế để tính được số thuế phải nộp:

Phương pháp 1: Phương pháp lũy tiến (tính số thuế phải nộp theo từng bậc thuế, sau đó cộng lại).

Phương pháp 2: Phương pháp rút gọn

Đây là phương pháp tính được số thuế phải nộp đơn giản hơn, phương pháp rút gọn được nêu rõ trong bảng sau:

Đối tượng 2: Người lao động có hợp đồng dưới 3 tháng hoặc không hợp đồng.

Đối với nhóm này, công thức tính thuế thu nhập cá nhân sẽ như sau:

Thuế thu nhập cá nhân = Tổng thu nhập x 10%

Trong đó: thu nhập từ 2 triệu đồng/lần trở lên, tổ chức trả thu nhập sẽ khấu trừ 10% thuế thu nhập cá nhân trước khi trả tiền.

Nếu thu nhập dưới 2 triệu đồng/lần hoặc người lao động đã làm cam kết thu nhập, sẽ không phải khấu trừ thuế.

Cá nhân làm cam kết phải chịu trách nhiệm về bản cam kết của mình, trường hợp phát hiện có sự gian lận sẽ bị xử lý theo quy định của Luật Quản lý thuế 2019. Cá nhân làm cam kết theo hướng dẫn nêu trên phải đăng ký thuế và có mã số thuế tại thời điểm cam kết.

Đối tượng 3: Người lao động không cư trú.

Theo khoản 1 Điều 18 Thông tư 111/2013/TT-BTC quy định thuế thu nhập cá nhân đối với thu nhập từ tiền lương, tiền công của cá nhân không cư trú được xác định bằng thu nhập chịu thuế từ tiền lương, tiền công nhân (×) với thuế suất 20%.

Công thức tính thuế thu nhập cá nhân của đối tượng này sẽ như sau:

Thuế thu nhập cá nhân = Thu nhập chịu thuế x 20%

Thu nhập chịu thuế trong trường hợp này được xác định bằng tổng tiền lương, tiền thù lao, tiền công, các khoản thu nhập khác có tính chất tiền công, tiền lương mà người nộp thuế nhận được trong kỳ tính thuế.

Trong đó, thu nhập chịu thuế của cá nhân không cư trú được xác định như quy định thu nhập chịu thuế từ tiền lương, tiền công của cá nhân cư trú, cụ thể: Thời điểm xác định thu nhập chịu thuế thu nhập đối với thu nhập từ tiền lương, tiền công là thời điểm tổ chức, cá nhân trả thu nhập; Riêng thời điểm xác định thu nhập chịu thuế thu nhập đối với khoản tiền phí mua sản phẩm bảo hiểm có tích lũy là thời điểm doanh nghiệp bảo hiểm, công ty quản lý quỹ hữu trí tự nguyện trả tiền bảo hiểm.

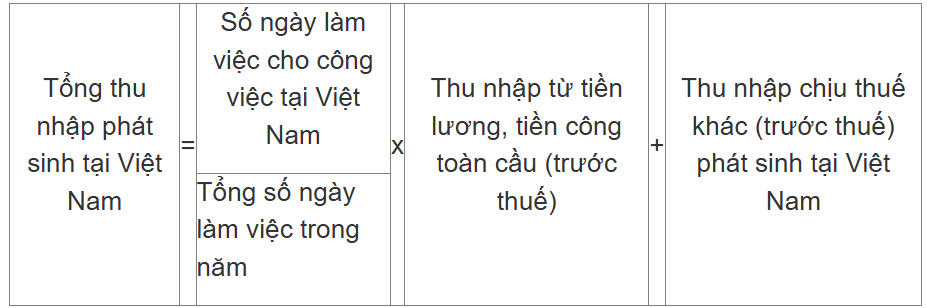

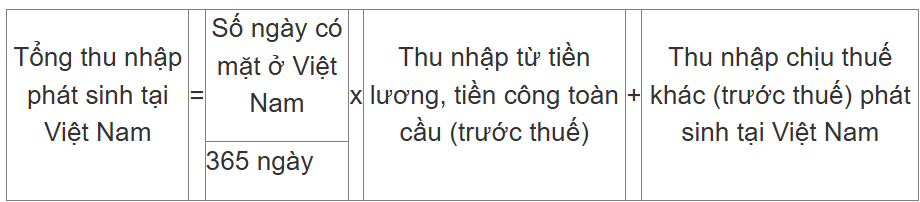

Việc xác định thu nhập chịu thuế từ tiền công, tiền lương tại Việt Nam trong trường hợp cá nhân không cư trú đồng thời làm việc ở Việt Nam và nước ngoài nhưng không tách riêng được phần thu nhập phát sinh tại Việt Nam thì thực hiện theo công thức sau:

- Đối với trường hợp cá nhân người nước ngoài không hiện diện tại Việt Nam:

- Đối với các trường hợp cá nhân người nước ngoài hiện diện tại Việt Nam:

Lưu ý: Thu nhập chịu thuế khác (thu nhập trước thuế) phát sinh tại Việt Nam nêu trên là các khoản lợi ích khác bằng tiền hoặc không bằng tiền mà người lao động được hưởng ngoài tiền công, tiền lương do người sử dụng lao động trả hoặc trả hộ cho người lao động.

Hải Phong

Nguồn VietnamNet : https://vietnamnet.vn/huong-dan-cach-tinh-thue-thu-nhap-ca-nhan-nam-2025-2402453.html

Tin khác

Áp thuế 20% khi bán BĐS: Tính chưa đủ sẽ khiến giá tiếp tục tăng, người mua khó tiếp cận nhà ở

3 giờ trước

Miễn thuế thu nhập cá nhân, thuế thu nhập doanh nghiệp trong một số trường hợp

3 giờ trước

Kinh doanh trên sàn thương mại điện tử không kê khai thuế sẽ bị xử lý nghiêm

5 giờ trước

Nghỉ hưu trước tuổi được hưởng mức lương như thế nào?

3 giờ trước

Cách xác định thời điểm hưởng lương hưu khi tham gia BHXH tự nguyện theo quy định mới

5 giờ trước

UBND tỉnh họp thường kỳ tháng 5 (phiên thứ nhất): Thảo luận và quyết định 7 nội dung quan trọng

một giờ trước