Lợi nhuận quý I/2025 của Gelex tăng vọt 68%, tiềm năng lớn từ mảng thiết bị điện

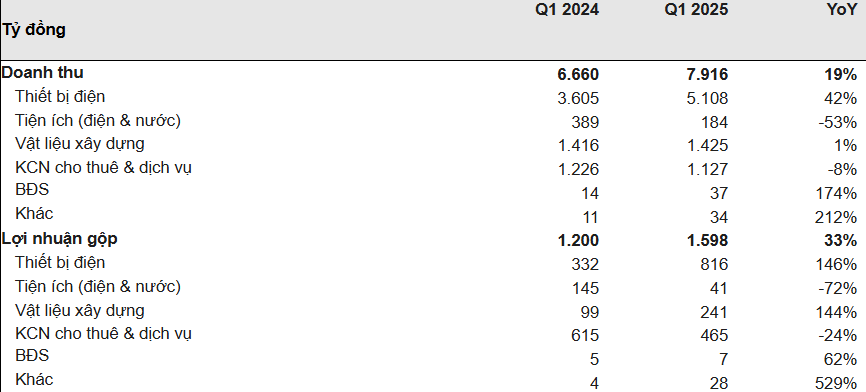

Tăng trưởng doanh số chủ yếu đến từ mảng thiết bị điện tăng trưởng mạnh 42% so với cùng kỳ, lấn át mức giảm 53% trong doanh thu mảng điện do thoái vốn trong năm 2024 và mức giảm 8% mảng cho thuê - dịch vụ khu công nghiệp. Doanh thu từ vật liệu xây dựng gần như đi ngang so với cùng kỳ.

Lợi nhuận trước thuế hợp nhất của Tập đoàn trong quý đầu năm tăng vọt tới 68%, đạt 646 tỷ đồng. Lợi nhuận sau thuế sau lợi ích cổ đông thiểu số đạt 234 tỷ đồng, cũng tăng đến 2,1 lần so với 2024, hoàn thành 24% dự báo cả năm. Lợi nhuận sau thuế sau lợi ích cổ đông thiểu số tăng mạnh chủ yếu nhờ tổng biên lợi nhuận gộp tăng 2,2 điểm % lên 20,2%. Trong đó, biên lợi nhuận gộp mảng thiết bị điện đạt 16% và biên lợi nhuận gộp mảng vật liệu xây dựng đạt 16,9%.

Tại Đại hội đồng cổ đông thường niên vừa qua, Ban lãnh đạo Gelex cho biết, năm 2025, công ty đặt mục tiêu duy trì tăng trưởng ổn định trong các hoạt động kinh doanh cốt lõi, tìm kiếm cơ hội đầu tư lĩnh vực mới giàu tiềm năng đồng thời tiếp tục triển khai các kế hoạch củng cố sức mạnh nội lực, nâng cao năng lực quản trị rủi ro trên toàn hệ thống và xây dựng chiến lược chuyển đổi số toàn diện.

Cụ thể, Gelex đặt kế hoạch doanh thu hợp nhất là 37.600 tỷ đồng, tăng 11,5% so với năm 2024. Lợi nhuận hợp nhất trước thuế là 3.041 tỷ đồng, giảm 15% so với năm 2024. Lợi nhuận trước thuế hợp nhất giảm 15% trong bối cảnh không còn khoản lợi nhuận bất thường từ thoái vốn các dự án năng lượng tái tạo khoảng gần 1.000 tỷ đồng như năm 2024. Cổ tức năm 2025 dự kiến ở mức 10%.

Tính đến cuối quý I/2025, tổng tài sản của Gelex đạt 56.518 tỷ đồng, tăng 5,1% so với thời điểm đầu năm. Sự gia tăng chủ yếu đến từ tài sản ngắn hạn, tăng 12,1%. Trong đó, tiền và các khoản tương đương tiền tăng 4,4%; đầu tư tài chính ngắn hạn tăng 18,2% (bao gồm 4.814 tỷ đồng chứng khoán kinh doanh), các khoản phải thu ngắn hạn tăng 18,8% và hàng tồn kho tăng 9,3%.

Tổng nợ phải trả của công ty tăng nhẹ 4,2% lên 31.814 tỷ đồng. Trong đó, nợ vay tài chính chiếm khoảng 61% tổng nợ phải trả vào khoảng 19.492 tỷ đồng.

Diệu Phương

Nguồn PetroTimes : https://kinhtexaydung.petrotimes.vn/loi-nhuan-quy-i2025-cua-gelex-tang-vot-68-tiem-nang-lon-tu-mang-thiet-bi-dien-726706.html

Tin khác

Long Hậu (LHG) báo lãi quý 1 gấp 3,5 lần lên 110 tỷ đồng, hoàn thành 75% kế hoạch lợi nhuận cả năm

3 giờ trước

Minh An: Báo lỗ thêm hơn 1.100 tỷ đồng trong năm 2024, tài sản giảm một nửa, nợ giảm sâu 83%

3 giờ trước

PV Drilling tổ chức thành công Đại hội đồng cổ đông thường niên năm 2025

5 giờ trước

Doanh thu bán lẻ tăng 6% giúp PNJ hoàn thành 35% kế hoạch lợi nhuận 2025

8 giờ trước

FPT tăng trưởng lợi nhuận 19% trong quý 1, nâng nợ vay vượt 19.000 tỷ đồng

11 giờ trước

ĐHĐCĐ Tập đoàn PAN: Doanh thu quý I/2025 tăng 19% lên 4.119 tỷ đồng

9 giờ trước