Một số cổ phiếu cần quan tâm ngày 19/12

Khuyến nghị mua dành cho cổ phiếu MSN

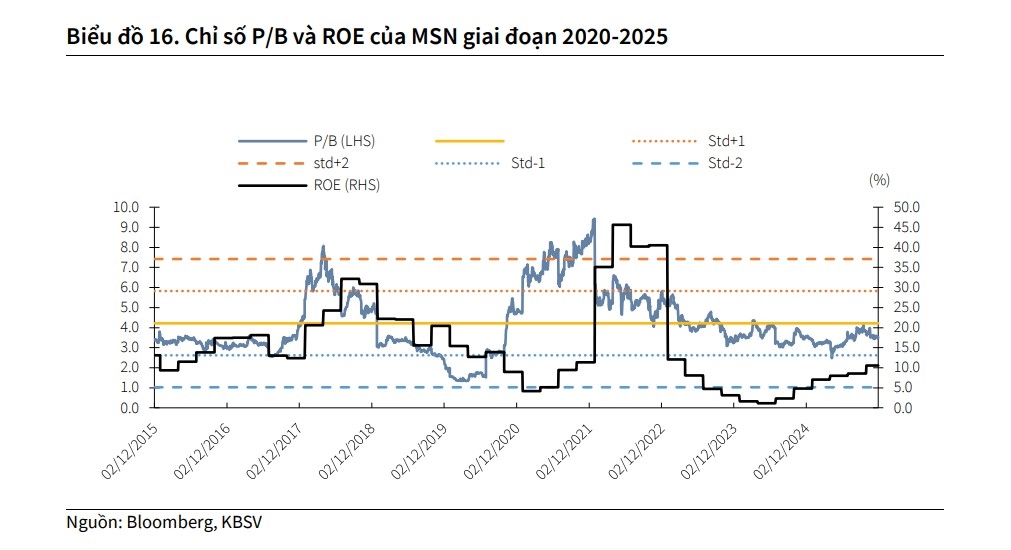

Công ty Chứng khoán KB Việt Nam (KBSV) khuyến nghị mua dành cho cổ phiếu MSN. Trong quý III/2025, doanh thu và lợi nhuận sau thuế thuộc cổ đông công ty mẹ của CTCP Tập đoàn Masan (MSN) đạt lần lượt 21.164 tỷ đồng (giảm 1,5% so với cùng kỳ) và 1.209 tỷ đồng (tăng 72%). Lũy kế 9 tháng năm 2025, doanh thu và lợi nhuận sau thuế thuộc cổ đông công ty mẹ của MSN đạt lần lượt 58.375 tỷ đồng (giảm 3%) và 2.634 tỷ đồng (tăng 101%).

Doanh thu của Công ty cổ phần Hàng tiêu dùng Masan (Masan Consumer Holdings – MCH), đơn vị phụ trách mảng sản phẩm tiêu dùng trong hệ sinh thái Tập đoàn Masan, tiếp tục giảm 6% trong quý III/2025 (quý II giảm 15%), do nhu cầu suy yếu tại kênh truyền thống (GT) dưới tác động của thay đổi quy định thuế và quá trình tái cấu trúc kênh phân phối.

Ở chiều ngược lại, các mảng kinh doanh khác thuộc Tập đoàn Masan gồm WinCommerce (bán lẻ hiện đại), Masan MEATLife (thịt có thương hiệu) và Công ty TNHH Khai thác Chế biến Khoáng sản Núi Pháo (MSR) tiếp tục hưởng lợi từ xu hướng thị trường thuận lợi, qua đó ghi nhận mức tăng trưởng doanh thu cao, dao động từ 18–33% trong quý III/2025.

MCH dự kiến sẽ chuyển sang sàn giao dịch TP. Hồ Chí Minh (HOSE) trong 2026. Doanh nghiệp tiếp tục kỳ vọng giữ được tăng trưởng khoảng 10%-15%/năm về doanh thu và lợi nhuận trong giai đoạn 2026-2030 nhờ phát triển sản phẩm mới, xu hướng cao cấp hóa và đẩy mạnh xuất khẩu.

Bằng phương pháp định giá tổng thành phần (SOTP), KBSV xác định giá trị hợp lý là 98.800 đồng/cổ phiếu, tương đương với tiềm năng tăng giá là 34% so với giá cổ phiếu hiện tại, đồng thời khuyến nghị mua dành cho cổ phiếu MSN.

Khuyến nghị nắm giữ dành cho cổ phiếu HDG

Công ty Chứng khoán BIDV (BSC) khuyến nghị từ nắm giữ cổ phiếu của Hà Đô (HDG) với giá mục tiêu năm 2026 là 33.100 đồng/cổ phiếu, upside +14% so với giá ngày 17/12. Dự phóng lợi nhuận sau thuế - cổ đông thiểu số 2026 đạt 1.338 tỷ đồng (tăng 100%), PE fw 2026 FW đạt 8.0x, chiết khấu -32% so với trung bình 5 năm (11.8x).

Mức lợi nhuận 9 tháng năm 2025 thấp hơn kỳ vọng, dù mảng năng lượng duy trì tích cực, chủ yếu do số lượng căn bán ở dự án Charm Villas 3 ít hơn dự phóng. Đến thời điểm tháng 11/2025, công ty chia sẻ lộ trình bàn giao dự án khoảng 5-6 căn trong nửa cuối năm 2025 và khoảng 55 căn trong năm 2026 (kỳ vọng ban đầu của BSC là 20 căn trong nửa cuối năm 2025 và 27 căn trong 2026).

Triển vọng kinh doanh 2026: Mảng bất động sản thương mại giữ vai trò đầu tàu lợi nhuận. Doanh nghiệp bước vào chu kỳ ghi nhận lợi nhuận mạnh mẽ nhờ đẩy nhanh bàn giao dự án Charm Villas 3, dự kiến mang lại 1.153 tỷ đồng doanh thu (tương ứng 38/108 căn) và 416 tỷ đồng lợi nhuận sau thuế nhờ giá vốn thấp do đã triển khai từ nhiều năm trước. Charm Villas 3 kỳ vọng đóng góp khoảng 27% tổng lợi nhuận sau thuế 2026, giúp lợi nhuận hợp nhất của tập đoàn ước đạt 1.338 tỷ đồng (tăng 100%).

Dự án Phan Đình Giót (2,24 ha) đã nằm trong danh sách thí điểm theo Nghị quyết 171/2024/QH15. Trong năm 2026, doanh nghiệp tiếp tục hoàn thiện các thủ tục pháp lý khác và đợi thông báo đóng tiền sử dụng đất, chúng tôi sẽ cập nhật lại định giá khi có thông tin trên. Dự án này đóng vai trò là “điểm tựa” lợi nhuận kế tiếp sau khi Charm Villas 3 hoàn tất.

Ngoài ra, công ty kỳ vọng hai dự án Minh Long (2,7 ha) và Green Lane (2,3 ha) sẽ được TP.HCM đưa vào danh sách thí điểm kế tiếp. Nếu được phê duyệt, đây sẽ là nguồn lợi nhuận gối đầu quan trọng từ giai đoạn 2028 trở đi, góp phần kéo dài chuỗi tăng trưởng trung hạn của doanh nghiệp.

Đối với mảng năng lượng: cơ hội tăng trưởng đi cùng thách thức chu kỳ thời tiết. Các động lực hỗ trợ: Hai dự án thủy điện Sơn Nham (9 MW) và Sơn Linh (15 MW) đang bám sát tiến độ thi công, kỳ vọng vận hành thương mại từ Q4/2026.

Dự án điện mặt trời Hồng Phong 4 kỳ vọng ngừng trích lập dự phòng 220 tỷ đồng/năm và hoàn nhập khoảng 35 tỷ đồng/năm sau khi ký PPA mới với EVN dự kiến trong quý I/2026. Dù giá điện mới thấp hơn khoảng 50%, việc tháo gỡ nút thắt pháp lý sẽ mang lại dòng tiền đều đặn và tốt hơn so với trường hợp không có.

Dự án điện gió Bình Gia (80 MW) dự kiến tham gia đấu thầu trong nửa đầu năm 2026, hướng tới khởi công cuối năm 2026. BSC sẽ đưa dự án này vào mô hình định giá khi có thông tin chính thức.

► Nhận định chứng khoán 19/12: VN-Index có thể tiếp tục dao động trong vùng 1.660 - 1.685

CTV Kim Oanh/VOV.VN

Nguồn VOV : https://vov.vn/thi-truong/chung-khoan/mot-so-co-phieu-can-quan-tam-ngay-1912-post1254978.vov

Tin khác

Một số cổ phiếu cần quan tâm ngày 18/12

một ngày trước

Cổ phiếu cần quan tâm ngày 19/12

14 giờ trước

Danh mục cổ phiếu cần quan tâm ngày hôm nay 17/12

2 ngày trước

MCH lên sàn HOSE với giá 212.800 đồng/cổ phiếu

9 giờ trước

Chủ tịch DIC Group và người thân liên tiếp bị bán giải chấp cổ phiếu

17 giờ trước

Cổ phiếu tăng trần 5 phiên liên tiếp, Bất động sản Dầu khí (PWA) nói gì?

11 giờ trước