Một số cổ phiếu cần quan tâm ngày 25/11

► Nhận định chứng khoán tuần 25-29/11: VN-Index có thể biến động trong khoảng 1.210 – 1.240 điểm

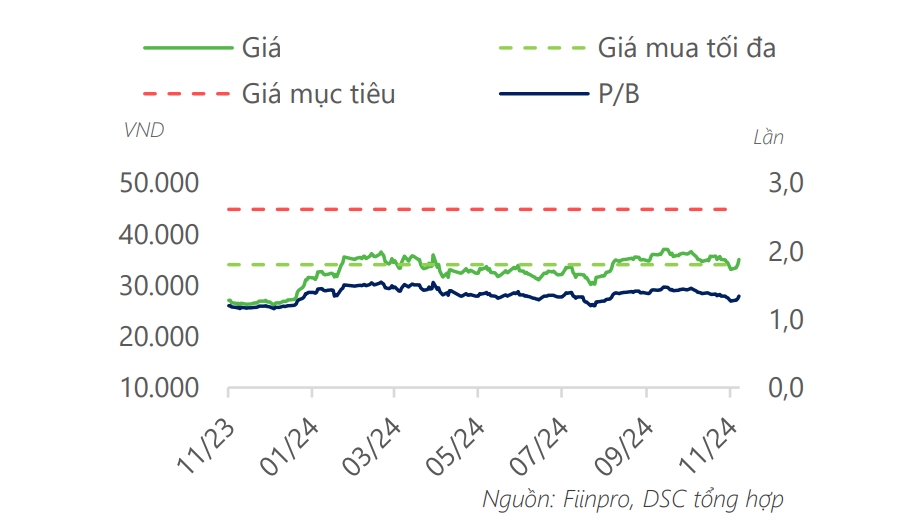

Khuyến nghị mua dành cho cổ phiếu CTG

Theo Công ty Chứng khoán DSC, KQKD Quý 3/2024 của Ngân hàng TMCP Công thương Việt Nam (CTG) ghi nhận diễn biến tích cực với tổng thu nhập hoạt động tăng 26% so với cùng kỳ năm trước. Tuy nhiên, với quan điểm thận trọng, chi phí trích lập cũng tăng đột biến lên mức cao trong bối cảnh chất lượng tài sản có dấu hiệu cải thiện.

Vì vậy, DSC dự báo lợi nhuận sau thuế (LNST) của CTG năm 2024 xuống 21.955 tỷ (+10% so với cùng kỳ năm trước) do ngân hàng trích lập DPRR vượt kế hoạch đề ra.

Đối với năm 2025, dựa trên kỳ vọng chi phí dự phòng hạ nhiệt nhờ chất lượng tài sản cải thiện, tăng trưởng tín dụng và biên lãi thuần duy trì ổn định so với năm 2024, so với cùng kỳ năm trước dự phóng tổng thu nhập hoạt động đạt 86.816 tỷ đồng và lợi nhuận trước thuế (LNTT) đạt 31.375 tỷ đồng. Với P/B mục tiêu là 1,4 lần, giá cổ phiếu kỳ vọng năm 2025 là 44.800 đồng.

Khuyến nghị mua dành cho cổ phiếu VRE

Công ty Chứng khoán BIDV (BSC) duy trì khuyến nghị mua đối với cổ phiếu Công ty Cổ phần Vincom Retail (VRE) mặc dù giảm 28,7% giá mục tiêu xuống còn 27.700 đồng/CP (upside +52%) do thay đổi phương pháp định giá từ EV/EBITDA sang Tỷ suất vốn hóa (Cap rate), tăng tỷ lệ chiết khấu từ 10% lên 25% phản ánh rủi ro về chi phí đầu tư cao hơn, tiến độ mở mới TTTM phụ thuộc vào các đại dự án bất động sản của Vinhomes.

Luận điểm đầu tư: Mức nền lợi nhuận ròng tiếp tục được duy trì ở mức cao dù đóng góp của mảng chuyển nhượng bất động sản hạn chế. BSC dự phóng lợi nhuận sau thuế - cổ đông thiểu số năm 2024 và 2025 lần lượt đạt 3.998 tỷ đồng (giảm 9,3% so với năm trước) và 4.486 tỷ đồng (tăng 12,2%). Theo đó, lợi nhuận sau thuế-cổ đông thiểu số giai đoạn 2023-2025 cao hơn 77% so với giai đoạn trước đại dịch 2017-2019.

Định giá hấp dẫn: VRE hiện đang giao dịch tại vùng giá thấp nhất kể từ khi niêm yết mặc dù lợi nhuận vẫn duy trì ở mức cao trong lịch sử hình thành của DN. Tại mức định giá hiện tại, EV/EBITDA ttm = 7.6x và EV/EBITDA fwd = 7.0x – thấp hơn -1 lần độ lệch chuẩn 9.2x và thấp hơn mức 14.4x-15.8x của các doanh nghiệp cùng ngành.

Năm 2024: BSC điều chỉnh tăng 5,4% dự phóng doanh thu đạt 9.279 tỷ đồng (giảm 5,2% so với năm trước) chủ yếu do doanh thu bàn giao shophouse tốt hơn dự phóng ban đầu. Do phát sinh các khoản phải thu và phải trả về HTĐT trong năm, chúng tôi điều chỉnh tăng lần lượt doanh thu tài chính 59,5% lên 1.583 tỷ đồng (tăng 38,1% so với năm trước) và chi phí tài chính tăng 100,1% lên mức 658 tỷ đồng (tăng 99,2%). Do đó, lợi nhuận sau thuế-cổ đông thiểu số thay đổi không đáng kể so với dự phóng ban đầu, đạt 3.998 tỷ đồng (giảm 9,3% so với năm trước)

Năm 2025: BSC dự báo doanh thu thuần và lợi nhuận sau thuế-cổ đông thiểu số của VRE sẽ ghi nhận mức tăng trưởng dương, lần lượt đạt 9.218 tỷ đồng (giảm 0,7% so với năm trước) và 4.486 tỷ đồng (tăng 12,2%) chủ yếu nhờ vào (1) chi phí tài chính được tiết giảm còn 304 tỷ đồng (giảm 53,8%) và (2) các TTTM mở khai trương giữa 2024 được vận hành xuyên suốt cả năm 2025.

Diệp Diệp/VOV.VN

Nguồn VOV : https://vov.vn/thi-truong/chung-khoan/mot-so-co-phieu-can-quan-tam-ngay-2511-post1137766.vov

Tin khác

Vì sao PLX bị VCSC điều chỉnh giảm 17% giá mục tiêu?

9 giờ trước

Cổ phiếu NO1 của Tập đoàn 911 giảm 'kịch sàn'

5 giờ trước

Thị trường giằng co, một cổ phiếu điện thăng hoa sau cú bắt tay thế kỷ

7 phút trước

Cổ phiếu lớn 'đồng thuận' đẩy VN Index vượt mốc 1.230 điểm

một giờ trước

Tâm lý thị trường được giải tỏa, cơ hội đầu tư hấp dẫn với nhóm cổ phiếu đầu tư công

9 giờ trước

Một số nhóm ngành nổi bật với định giá thấp

10 giờ trước