Ngành ngân hàng trước 5 sức ép nổi bật năm 2026

Ảnh minh họa.

Hiệp hội Ngân hàng Việt Nam (VNBA) vừa cập nhật tổng quan tình hình kinh tế, tài chính, tiền tệ 2025 và triển vọng 2026.

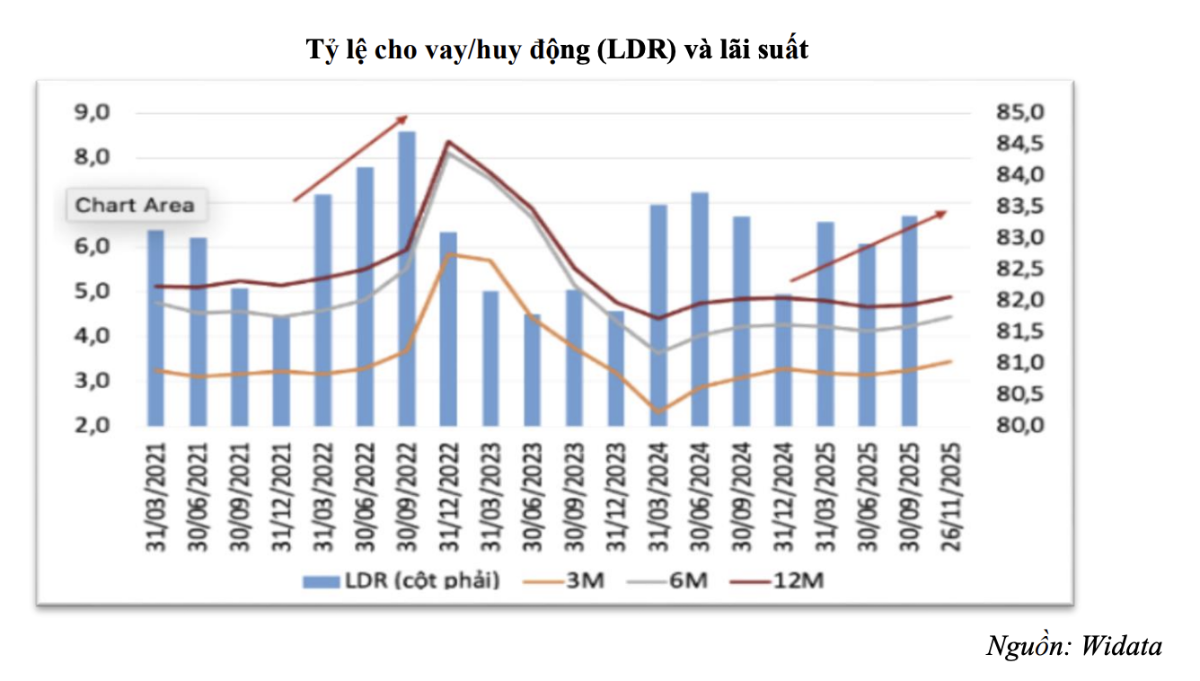

Theo đó, trong năm 2025, chênh lệch giữa tăng trưởng tín dụng và huy động vốn duy trì quanh ngưỡng trên dưới 4%, đã tạo ra áp lực thanh khoản đáng kể đối với hệ thống ngân hàng, làm giảm khả năng cung ứng vốn cho tăng trưởng trong giai đoạn tiếp theo.

ÁP LỰC THANH KHOẢN KÉO DÀI

Để bù đắp thiếu hụt nguồn vốn, các ngân hàng buộc phải điều chỉnh tăng lãi suất huy động. Kể từ tháng 10/2025, xu hướng tăng lãi suất ngày càng rõ nét, với nhiều kỳ hạn tiền gửi vượt mốc 7,2%/năm. Lãi suất tiền gửi kỳ hạn 12 tháng bình quân đã tăng đáng kể so với mức 4,8%/năm ghi nhận trong tháng 9/2025.

VNBA dự báo áp lực thanh khoản sẽ tiếp tục kéo dài sang những tháng đầu năm 2026, khi nhu cầu tín dụng gia tăng theo chu kỳ cuối năm và đầu năm mới.

Các chỉ báo thanh khoản cho thấy mức độ căng thẳng ngày càng rõ rệt. Hệ số LDR (cho vay/huy động) toàn ngành đã lên tới 111% vào cuối quý III/2025, mức cao nhất trong nhiều năm, cho thấy các ngân hàng đang cho vay vượt quá lượng vốn huy động được, làm gia tăng đáng kể rủi ro thanh khoản.

Đồng thời, tỷ lệ CASA giảm xuống dưới 22%, cho thấy dòng tiền nhàn rỗi của khách hàng có xu hướng dịch chuyển sang các kênh đầu tư khác như vàng, ngoại tệ và tài sản số, qua đó làm gia tăng chi phí vốn.

Trong bối cảnh đó, VNBA đánh giá việc biên lãi thuần (NIM) thu hẹp là thách thức lớn của ngành ngân hàng trong năm 2026, khi nhu cầu vốn tăng theo chu kỳ, trong khi lãi suất đầu vào chưa có nhiều dư địa giảm.

NIM toàn ngành đã giảm liên tục từ 3,25% (quý I/2025) xuống 3,0% (quý III/2025), mức thấp nhất kể từ quý I/2025. Bình quân bốn quý gần nhất chỉ đạt 3,15%, thấp nhất kể từ năm 2018.

Nếu tín dụng tiếp tục tăng cao trong khi huy động vốn chỉ duy trì mức tăng 14–15% như năm 2025, khoảng cách giữa tín dụng – huy động sẽ tiếp tục nới rộng. Điều này sẽ tạo áp lực kép lên thanh khoản và mặt bằng lãi suất.

Nguyên nhân chính khiến NIM suy giảm gồm: (i) lợi suất tài sản giảm do nợ quá hạn hình thành ròng gia tăng; và (ii) chi phí vốn tăng lên khi mặt bằng lãi suất huy động điều chỉnh theo hướng đi lên.

Các ngân hàng có nền tảng bán lẻ mạnh như Sacombank, VPBank, OCB, MB và VIB đã ghi nhận sự cải thiện NIM, nhờ duy trì tăng trưởng tín dụng ổn định và tỷ trọng cho vay bán lẻ cao.

Ngược lại, nhóm ngân hàng quốc doanh (Vietcombank, VietinBank và BIDV) vẫn neo NIM ở vùng thấp 2%–2,6%, do phải ưu tiên duy trì mặt bằng lãi suất cho vay thấp trong khi chi phí huy động tăng nhanh.

TÍN HIỆU XẤU TỪ NỢ NHÓM 2

Về tổng thể, chất lượng tài sản của hệ thống ngân hàng có cải thiện, nhưng vẫn tồn tại một số yếu tố cần được theo dõi chặt chẽ.

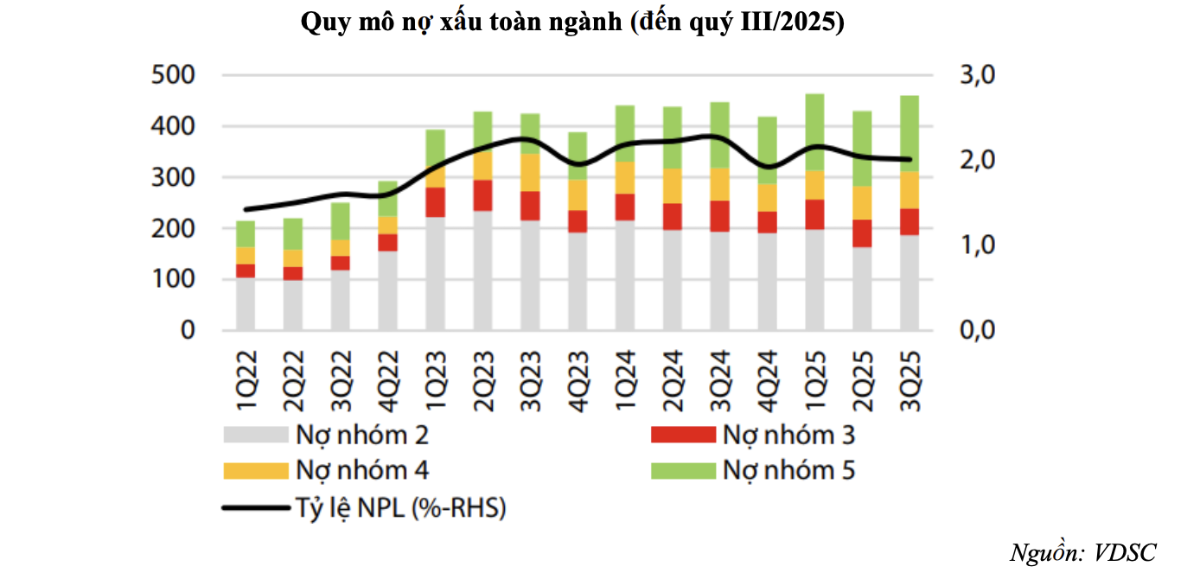

Tính đến cuối quý III/2025, tỷ lệ nợ xấu toàn hệ thống giảm xuống còn 2,01%, nhờ vào hai yếu tố chính: (i) Tăng trưởng tín dụng nhanh giúp kéo giảm tỷ trọng nợ xấu, và (ii) Công tác xử lý nợ cải thiện hiệu quả. Tuy nhiên, tổng giá trị nợ xấu nội bảng vẫn tăng thêm 44 nghìn tỷ đồng, lên mức 274 nghìn tỷ đồng, cho thấy rủi ro tín dụng vẫn hiện hữu.

Nợ nhóm 2 tăng mạnh trong năm 2025 là dấu hiệu rủi ro sớm cho hệ thống tín dụng. Nếu không được kiểm soát tốt, một phần đáng kể có thể chuyển thành nợ xấu trong năm 2026, làm suy yếu chất lượng tài sản.

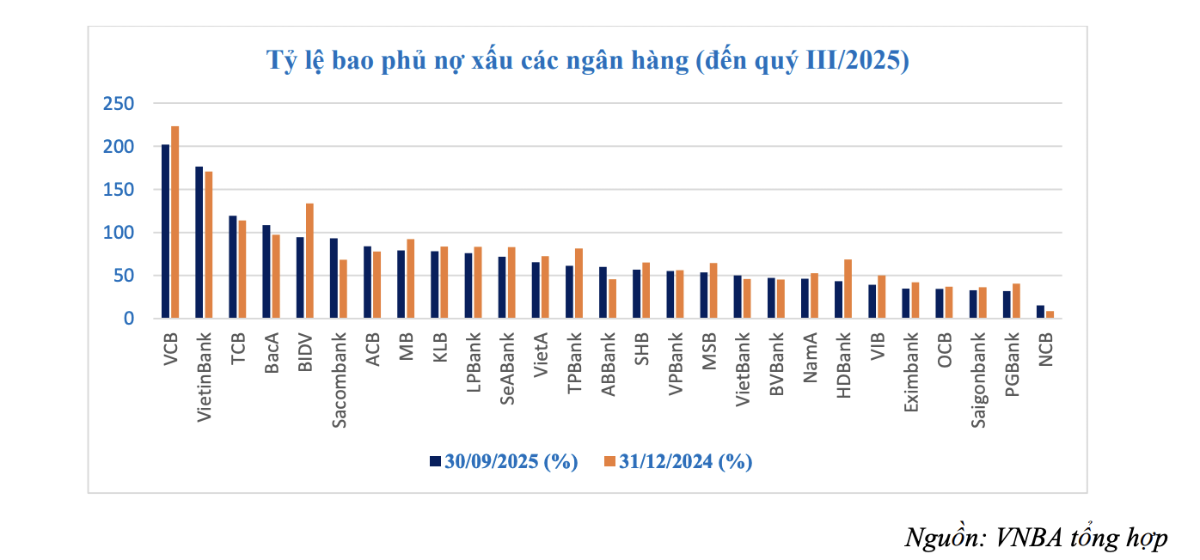

Về khả năng chống đỡ rủi ro, tỷ lệ bao phủ nợ xấu (LLR) đã phục hồi từ mức đáy gần 80% (quý II/2025) lên 84% vào quý III, tuy nhiên vẫn thấp hơn so với cuối năm 2024 và có sự phân hóa rõ giữa các ngân hàng. Có 4 ngân hàng (Vietcombank, VietinBank, Techcombank, Bac A Bank) duy trì LLR trên 100%, trong đó Vietcombank dẫn đầu với tỷ lệ 201,9%, trong khi BIDV đã giảm xuống dưới ngưỡng 100%.

Đáng chú ý, theo VNBA, rủi ro nổi bật nhất hiện nay là sự gia tăng nhanh của nợ nhóm 2, gồm các khoản nợ quá hạn từ 90–180 ngày hoặc có dấu hiệu rủi ro mất vốn. Trong quý III/2025, nợ nhóm 2 tăng thêm hơn 50 nghìn tỷ đồng, đảo chiều hoàn toàn so với xu hướng giảm của quý trước.

Nguyên nhân chủ yếu bao gồm: (1) áp lực trả nợ gia tăng do mặt bằng lãi suất huy động tăng; (2) các khoản nợ từng được tái cơ cấu đáo hạn; (3) rủi ro nội tại từ các lĩnh vực như bất động sản, thương mại và xây dựng.

VNBA nhận định rằng nợ nhóm 2 là chỉ báo cảnh báo sớm, phản ánh rủi ro tín dụng đang tăng trở lại. Nếu không được xử lý kịp thời, một phần đáng kể trong số này có thể chuyển thành nợ xấu trong thời gian tới.

Kỳ Phong

Nguồn VnEconomy : https://vneconomy.vn/nganh-ngan-hang-truoc-5-suc-ep-noi-bat-nam-2026.htm

Tin khác

Ngân hàng Nhà nước ưu tiên kiểm soát lạm phát 4,5%

3 giờ trước

MB thu hồi 6 lô trái phiếu, hoàn tiền cho nhà đầu tư

2 giờ trước

Bốn rủi ro lớn với thị trường bất động sản năm 2026

5 giờ trước

Ngân hàng Nhà nước không bỏ tiền mệnh giá từ 1.000 - 5.000 đồng

2 giờ trước

Giá vàng ngày 24/1 lập đỉnh cao nhất từ trước đến nay

3 giờ trước

VietinBank lên phương án chào bán 100 triệu trái phiếu ra công chúng

4 giờ trước