Sản lượng Dung Quất 2 của Hòa Phát sẽ tiêu thụ tốt nhờ đâu

Dự án Dung Quất 2 của Hòa Phát tập trung vào việc lắp đặt máy móc thiết bị trong quý 3 và quý 4/2024. Ảnh: HPG

Trong báo cáo triển vọng Tập đoàn Hòa Phát (mã HPG) phát hành ngày 5/11, Chứng khoán BIDV (mã BSC) cho biết, kết thúc quý 3/2024, HPG ghi nhận doanh thu thuần 33.956 tỷ đồng, tăng 19% so với cùng kỳ năm ngoái; lợi nhuận sau thuế đạt 3.023 tỷ đồng, tăng 51%. Kết quả này chủ yếu nhờ sản lượng bán thép tăng khi thị trường bất động sản nội địa phục hồi, biên lợi nhuận gộp cải thiện và chi phí tài chính giảm.

Mặc dù sụt giảm so với quý 2 liền trước nhưng BSC cho rằng kết quả kinh doanh của HPG trong quý 3/2024 đã rất khả quan trong bối cảnh giá thép giảm. Nguyên nhân đến từ việc ghi nhận doanh thu từ bất động sản. Nếu loại bỏ đi phần này, BSC ước tính biên lợi nhuận gộp của HPG đã giảm 1-2 điểm % và lợi nhuận cốt lõi của HPG dao động ở mức 2.200 - 2.500 tỷ đồng.

Với quý 4/2024, đơn vị phân tích kỳ vọng kết quả kinh doanh của HPG sẽ tiếp tục phục hồi nhờ giá thép ổn định hơn, sản lượng phục hồi theo yếu tố mùa vụ. Cho cả năm 2024, BSC dự báo HPG đạt doanh thu 139.664 tỷ đồng, tăng 17% so với năm 2023; lợi nhuận sau thuế 12.300 tỷ đồng, tăng 80%; tương đương EPS là 1.923 đồng/cp, P/E là 13,9 và P/B là 1,5x.

Với năm 2025, BSC dự báo HPG sẽ đạt doanh thu 176.701 tỷ đồng, tăng 27% so với năm 2024; lợi nhuận sau thuế đạt 16.084 tỷ đồng, tăng 31%; tương đương EPS là 2.515 đồng/cp, P/E là 10,6 và P/B là 1,3x. Cơ sở cho dự báo là sản lượng tăng khoảng 26% so với cùng kỳ, tương ứng công suất nhà máy Dung Quất giai đoạn 1 đạt 85%; giá bán tăng 3%; biên lợi nhuận gộp đạt 19,4%.

Theo BSC, Dung Quất 2 sẽ tiêu thụ tốt trong năm 2025 nhờ chi phí sản xuất cạnh tranh, lợi thế về hệ thống phân phối lớn và Việt Nam thông qua áp thuế chống bán phá giá thép cuộn cán nóng (HRC) từ Trung Quốc.

Phân tích cụ thể, BSC dẫn thông tin từ MySteel cho thấy, chi phí vận chuyển quặng sắt từ Úc, Brazil và than cốc từ Indonesia về Việt Nam và về Trung Quốc là gần như tương đương. Đây là hai nguyên liệu chiếm lần lượt 27% và 37% chi phí sản xuất của lò cao. Tuy nhiên, Việt Nam có lợi thế lớn đến từ giá cho thuê khu công nghiệp, chi phí nhân công rẻ và đặc biệt là chưa áp dụng các chính sách về môi trường như Trung Quốc (chênh lệch 30 USD/tấn, tương đương 6-8% giá thép hiện tại). Do đó, xét về chi phí sản xuất, BSC tin rằng thép Hòa Phát sau dự án Dung Quất 1 đã cạnh tranh tương đối so với thép Trung Quốc.

Luận điểm nêu trên đã được chứng minh trong 2 năm vừa qua. Nhìn lại giai đoạn 2023 - 9 tháng đầu năm 2024, HPG đã làm rất tốt trong việc duy trì sản lượng thép thanh >350.000 tấn/tháng và thép HRC 230.000 tấn/tháng đối với các nhà máy hiện hữu Dung Quất 1, Hải Dương, Hưng Yên. Lợi thế về chi phí sản xuất cạnh tranh cho phép công ty linh hoạt cân đối giữa thị trường nội địa và xuất khẩu và đẩy được sản lượng.

Năm 2023, HPG đẩy mạnh xuất khẩu HRC tới ASEAN, EU... trong bối cảnh thị trường thị trường nội địa đóng băng. 9 tháng đầu năm 2024, HPG đẩy mạnh tiêu thụ nội địa thép HRC trong bối cảnh thị trường xuất khẩu HRC sang EU gặp khó về chính sách và xuất khẩu thép xây dựng vào giai đoạn thấp điểm (quý 3).

Với dự án Dung Quất 2, chi phí sản xuất của HPG sẽ tiếp tục được tiết giảm nhờ quy mô tăng 60%. Đây chính là yếu tố then chốt để HPG tiêu thụ tốt được sản lượng từ nhà máy Dung Quất 2.

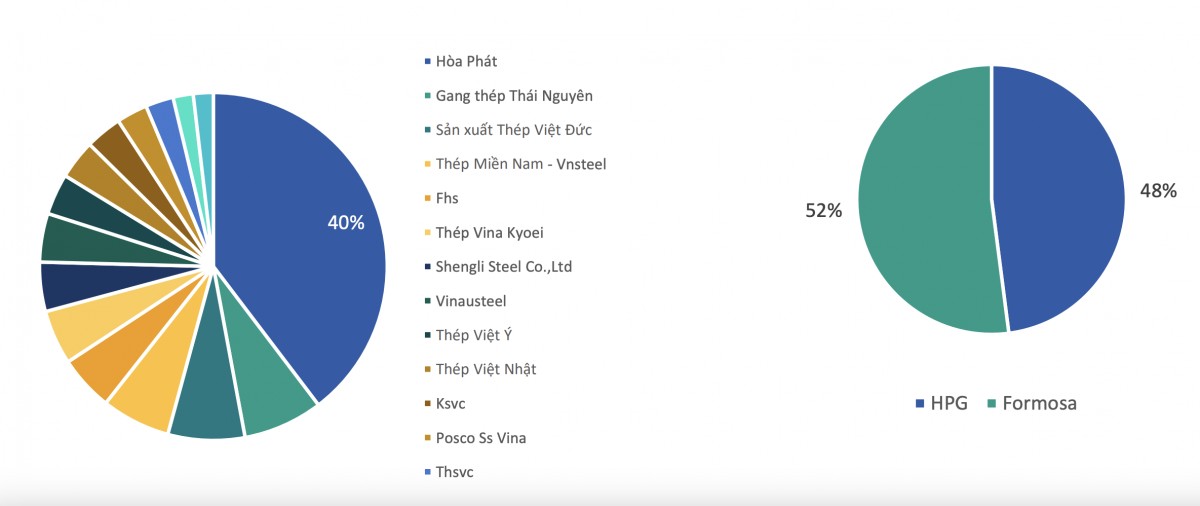

Về lợi thế hệ thống, HPG đang chiếm khoảng 35-40% thị phần thép xây dựng, khoảng 50% đối với thép HRC. Lợi thế về hệ thống đại lý lớn giúp HPG dễ dàng đẩy sản lượng hơn so với các đối thủ trong nước.

Thị phần thép xây dựng nội địa (trái) và HRC của HPG năm 2023. Nguồn: BSC

BSC cũng kỳ vọng Bộ Công Thương sẽ thông qua áp thuế chống bán giá giá đối với thép HRC từ Trung Quốc. Bản chất mảng HRC của Việt Nam vẫn đang thiếu cung, do vậy việc thông qua áp thuế chống bán phá giá thép HRC sẽ tạo điều kiện cho việc HPG lấy thêm được thị phần. Theo ước tính của BSC, nhu cầu tiêu thụ HRC của Việt Nam vào khoảng 12-13 triệu tấn/năm, cao hơn 33% so với tổng công suất hiện tại của HPG và Formossa (9 triệu tấn/năm). Thị trường Việt Nam đang thiếu 3 – 4 triệu tấn/năm.

Về yếu tố rủi ro, BSC lưu ý tỷ suất lợi nhuận của nhà máy Dung Quất 2 sẽ phụ thuộc vào diễn biến giá thép và giá nguyên vật liệu đầu vào. Hiện tại, tỷ lệ chi phí biến đổi/doanh thu của các nhà máy HPG dao động ở mức 81,5%. Trong trường hợp diễn biến giá thép tương tự nửa đầu năm 2024, BSC ước tính biên lợi nhuận gộp của nhà máy Dung Quất ở mức 10 -12%.

Ngoài Dung Quất 2, BSC còn đánh giá triển vọng HPG từ nhận định giá thép đã tạo đáy trong ngắn và trung hạn (3-6 tháng tới). Trong tháng 6/2024, Chính phủ Trung Quốc đưa ra các tiêu chuẩn chất lượng mới cho thép thanh, một số quốc gia khởi xướng điều tra chống bán phá giá đối với thép Trung Quốc. Điều này đã tạo ra một đợt xả hàng tồn kho từ đại lý, tạo áp lực giảm giá. Theo BSC, đợt điều chỉnh này chủ yếu đến từ áp lực hàng tồn kho trong xã hội (không phải ở nhà máy), do đó mang tính điều chỉnh ngắn hạn. Với việc giá thép đã tạo đáy, BSC cho rằng kết quả kinh doanh của HPG sẽ dần cải thiện trong thời gian sắp tới nhờ biên lợi nhuận gộp phục hồi trong môi trường giá thép và giá nguyên vật liệu ổn định hơn.

Phạm Ngọc

Nguồn Mekong Asean : https://mekongasean.vn/san-luong-dung-quat-2-cua-hoa-phat-se-tieu-thu-tot-nho-dau-35327.html

Tin khác

Thép Nam Kim (NKG): Lãi ròng tăng gấp 4 lần nhưng dòng tiền âm trở lại

2 ngày trước

Tập đoàn Đạt Phương (DPG): Lượng backlog ước đạt 6.000 tỷ, điểm rơi lợi nhuận từ năm 2025

5 giờ trước

Thông tư 68 là 'bệ đỡ' cho việc nâng hạng thị trường chứng khoán vào tháng 3

một ngày trước

Thanh khoản sụt giảm, nhà đầu tư không nên bắt đáy ở giai đoạn này

19 giờ trước

Khối ngoại bán ròng hơn 800 tỷ đồng

một ngày trước

Sắp đón tàu container mới, năng lực vận tải đội tàu của Xếp dỡ Hải An (HAH) tăng thêm 15%

một giờ trước