Thị trường rơi về vùng giá hấp dẫn, điểm danh hàng loạt cổ phiếu khả năng tạo lợi nhuận tốt

Ảnh minh họa.

Trong quý 3, nền kinh tế đón nhận nhiều thông tin tích cực đến từ sự nới lỏng dần của thị trường tiền tệ toàn cầu sau khi FED lần đầu tiên giảm 0,5% lãi suất; Tín hiệu vĩ mô khả quan với tăng trưởng GDP quý 3 lên 7,4% so với cùng kỳ cùng với tăng trưởng tín dụng tăng tốc ở mức 9% so với đầu năm; Việc ban hành Thông tư 68 cho phép giao dịch mua cổ phiếu không yêu cầu có đủ tiền khi đặt lệnh của nhà đầu tư tổ chức nước ngoài.

Dù vậy, VN-Index có diễn biến trái chiều trong quý 3, liên tục gặp khó khăn và chưa thể chinh phục mốc 1.300 điểm.

Tính riêng quý 3, VN-Index tăng 3,4% lên mức 1.287 điểm và tăng 13,7% so với đầu năm. Khối lượng giao dịch bình quân quý 3/2024 đạt 646 triệu cổ phiếu giảm hơn 24% so với quý 2/2024. Giá trị giao dịch bình quân quý 3/2024 đạt hơn 16,5 nghìn tỷ, ghi nhận giảm hơn 25% so với quý 2/2024.

Khối ngoại tiếp tục bán ròng hơn 14,1 tỷ đồng trong quý 3/2024 tuy nhiên áp lực bán ròng đã giảm đáng kể so với mức 38,1 nghìn tỷ trong quý 2/2024.

Trong quý 3, nhóm các cổ phiếu ảnh hưởng đến thị trường có sự phân hóa và nhóm có tác động không mấy tích cực đến thị trường có sự biến động mạnh. Dẫn đầu là nhóm Viễn thông với mức giảm hơn 35%, tiếp đến là Du lịch & giải trí và Hàng & dịch vụ công nghiệp lần lượt giảm 16% và 11,6%. Ngược lại, nhóm Ngân hàng, Dịch vụ tài chính dẫn đầu đà tăng với lần lượt tăng 10,4% và 9,1%.

P/E của thị trường đang ở vùng thấp kể từ năm 2023. So với các thị trường chứng khoán khác trong khu vực, VN-Index có mức P/E tương đối hấp dẫn.

Đặc biệt, sau nhịp giảm mạnh kéo dài từ tuần qua đến tuần này, VN-Index lại lùi về sát mốc 1.200 điểm, PE quanh mức 12 lần. Theo thống kê, số lượng cổ phiếu giao dịch ở ngưỡng dưới RSI 30 hiện lên tới 20-30%. Chỉ số RSI (Relative Strength Index) là chỉ báo đo lường mức độ dao động của giá, thể hiện độ mạnh yếu tương đối của chỉ số/cổ phiếu khi được so với với chính nó trong quá khứ. Chỉ báo này dao động từ 0 đến 100. Khi RSI nằm dưới 30 cho thấy giá đang bị bán quá mức, khi RSI trên 70 thì giá đang bị mua quá mức.

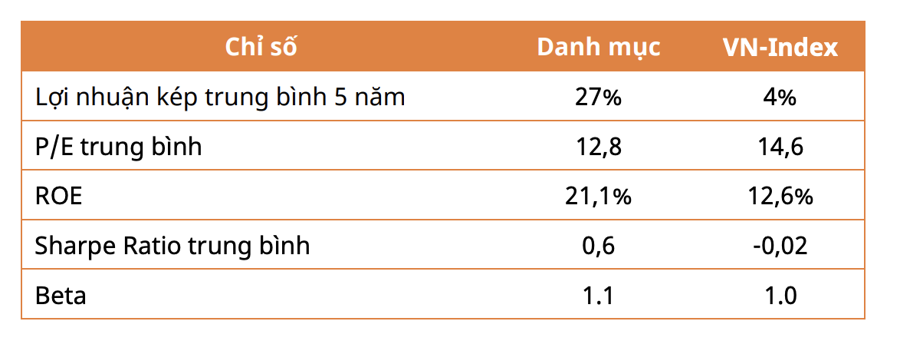

Sau giai đoạn vừa qua, Chứng khoán Mirae Asset xây dựng danh mục đầu tư khuyến nghị cho thời gian tới. Danh mục này dựa trên kết quả kinh doanh 9 tháng năm 2024 với trọng tâm là các doanh nghiệp có nền tảng tài chính vững chắc và tiềm năng tăng trưởng bền vững.

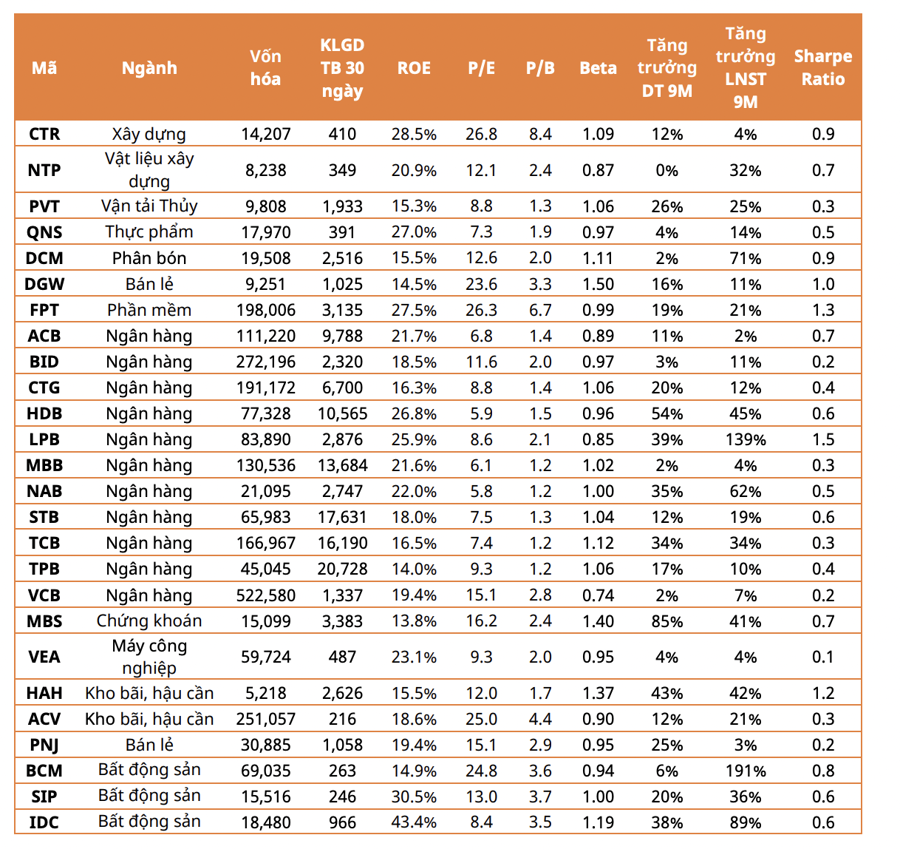

Các cổ phiếu trong danh mục được lựa chọn dựa trên các tiêu chí sau: Các doanh nghiệp có vốn hóa thị trường trên 5.000 tỷ đồng; Khối lượng giao dịch trung bình cao hơn 100.000 cổ phiếu, đảm bảo tính thanh khoản; Tỷ suất lợi nhuận trên vốn chủ sở hữu (ROE) của các cổ phiếu trong danh mục cao hơn ROE của chỉ số VN-Index, chứng tỏ khả năng sinh lời cao và hiệu quả trong hoạt động kinh doanh.

Doanh thu và lợi nhuận của doanh nghiệp trong 9 tháng năm 2024 phải ghi nhận mức tăng trưởng dương, đảm bảo sự ổn định và sức khỏe tài chính tốt.

Sharpe Ratio của danh mục phải ở mức dương, phản ánh khả năng tạo ra lợi nhuận tốt so với mức rủi ro phải chịu. Chỉ số Sharpe Ratio giúp đánh giá hiệu suất điều chỉnh rủi ro, giúp nhà đầu tư không chỉ tập trung vào lợi nhuận mà còn xem xét mức độ rủi ro kèm theo. Chỉ số này tính toán dựa trên chênh lệch lợi nhuận kỳ vọng của danh mục và lãi suất phi rủi ro, chia cho độ lệch chuẩn của lợi nhuận. Sharpe Ratio dương (>0) là tốt, và càng cao càng hiệu quả, trong khi chỉ số âm có thể cho thấy rủi ro quá lớn.

Thông qua sàng lọc, các cổ phiếu thuộc các ngành ngân hàng phần chiếm phần lớn danh mục nhờ tỷ khả năng tạo ra lợi nhuận ổn định. Bên cạnh đó, nhóm bất động sản, vận tải, và bán lẻ là nhóm có tiềm năng tăng trưởng trong trung và dài hạn.

Các cổ phiếu đáp ứng các tiêu chí trên gồm ACB, BID, CTG, HDB, LPB, MBB, NAB, STB, TCB, TPB, VCB, MBS, đây là nhóm tài chính ngân hàng. Ngoài ra là các cổ phiếu nhóm phi tài chính như CTR, NTP, PVT, QNS, DCM, DGW, FPt, VEA, HAH, BCM, SIP, ACV, PNJ, IDC.

Với tình hình vĩ mô tích cực, lợi nhuận doanh nghiệp dần hồi phục và định giá thị trường đang ở mức hấp dẫn, Mirae Asset kỳ vọng những yếu tố này sẽ trở thành động lực thúc đẩy thị trường trong thời gian tới.

Thu Minh

Nguồn VnEconomy : https://vneconomy.vn/thi-truong-roi-ve-vung-gia-hap-dan-diem-danh-hang-loat-co-phieu-kha-nang-tao-loi-nhuan-tot.htm

Tin khác

VN-Index về gần 1.200 điểm, chuyên gia nêu 6 nguyên tắc khi NĐT tham gia 'bắt đáy'

một ngày trước

DIC Corp (DIG): Chủ tịch HĐQT Nguyễn Hùng Cường chỉ mới nhận thừa kế hơn 11 triệu cổ phiếu

8 giờ trước

Giao dịch chứng khoán sáng 20/11: Lực cầu bắt đáy chảy mạnh, cổ phiếu bất động sản dậy sóng

3 giờ trước

Chứng khoán trước áp lực bán ròng của khối ngoại

6 giờ trước

Nhà đầu tư nước ngoài quan tâm đến nhóm cổ phiếu nào khi thị trường nâng hạng?

7 giờ trước

Nhận định chứng khoán 20/11: VN-Index sẽ kiểm tra lại mức 1.200 điểm

8 giờ trước