Cải cách thị trường vàng: Ngân hàng có thực sự được lợi lớn?

Ảnh minh họa.

Chính phủ mới đây đã ban hành Nghị định số 232/2025/NĐ-CP ngày 26/8/2025, có hiệu lực từ 10/10/2025, sửa đổi, bổ sung một số điều của Nghị định số 24/2012/NĐ-CP về quản lý hoạt động kinh doanh vàng.

Theo đó, Nghị định 232 chính thức bỏ cơ chế độc quyền của Nhà nước trong sản xuất vàng miếng và nhập khẩu vàng nguyên liệu sang cơ chế thị trường có kiểm soát, mở cửa thị trường vàng cho các Ngân hàng Thương mại và doanh nghiệp đủ điều kiện kinh doanh.

Trong nghị định này, theo nhận định của Chứng khoán Rồng Việt (VDSC), có hai điều khoản tác động tới hoạt động của các Ngân hàng Thương mại:

Thứ nhất, Nghị định này quy định việc thanh toán mua, bán vàng có giá trị từ 20 triệu đồng trong ngày trở lên của một khách hàng phải được thực hiện qua tài khoản ngân hàng. Quy định này nhằm tăng tính minh bạch cho thị trường vàng, chống rửa tiền và đồng thời tích hợp chặt chẽ hoạt động kinh doanh vàng vào hệ thống tài chính ngân hàng khi chuyển dòng tiền mặt thanh toán các giao dịch vàng trước đây sang kênh ngân hàng.

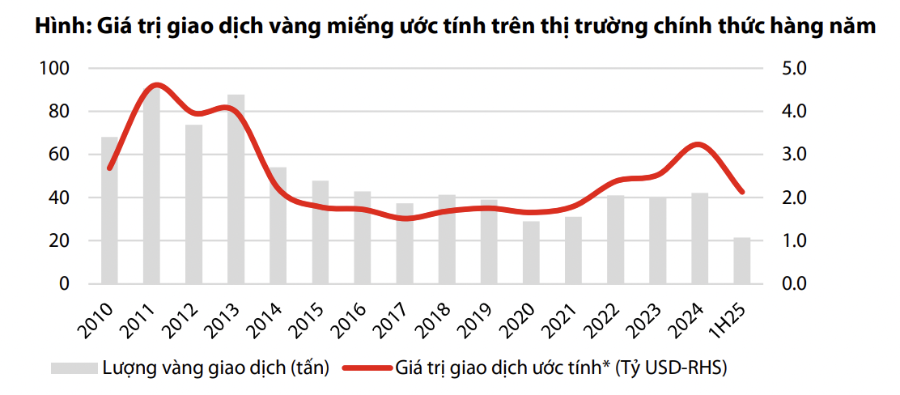

Với giá trị giao dịch vàng miếng năm 2024 trên thị trường chính thức ước đạt 4 tỷ USD theo số liệu khối lượng của Hội đồng vàng thế giới, kỳ vọng quy định này có thể giúp bổ sung tiền gửi CASA với giá trị ước tính hàng tỷ đô cho hệ thống ngân hàng từ các giao dịch vàng, chưa kể doanh thu phí giao dịch liên quan.

Các ngân hàng dẫn đầu về thị phần tiền gửi như nhóm Big 4 ngân hàng quốc doanh chiếm 54% thị phần năm 2024, và Big 4 Ngân hàng Thương mại Cổ phần như MBB, VPB, TCB, ACB chiếm 22% thị phần 2024 sẽ được hưởng lợi từ việc gia tăng nguồn tiền CASA này.

Thứ hai, Nghị định cũng cho phép các Ngân hàng Thương mại có vốn điều lệ trên 50 nghìn tỷ đồng tham gia sản xuất vàng miếng. Tính đến 30/6/2025 có 8 ngân hàng thỏa mãn điều kiện này, bao gồm BID, CTG, VCB, Agribank, MBB, TCB, VPB, ACB.

Tuy nhiên, VDSC đánh giá rằng hoạt động này có thể không thực sự hấp dẫn đối với các ngân hàng, chủ yếu vì biên lợi nhuận thấp biên gộp bình quân dưới 5%, rủi ro thị trường cao và không phù hợp với mô hình kinh doanh cốt lõi của Ngân hàng Thương mại.

Điểm tiếp theo liên quan đến tiến trình cải cách thị trường vàng là kế hoạch thành lập sàn giao dịch vàng tập trung khi hồi tháng 5/2025 Chính phủ đã yêu cầu Ngân hàng Nhà nước nghiên cứu về điều này. Đến nay, dự án đang trong giai đoạn nghiên cứu và chuẩn bị.

Ngân hàng Nhà nước đang cân nhắc ba mô hình: sàn vàng quốc gia độc lập, tích hợp vào sàn hàng hóa hiện có, hoặc gắn với trung tâm tài chính quốc tế như tại TP.HCM, Đà Nẵng.

Do đó, VDSC cho rằng nhiều khả năng sàn vàng hoạt động theo mô hình tập trung dưới sự quản lý của cơ quan Nhà nước gần giống mô hình của Trung Quốc. Trong mô hình này, các Ngân hàng Thương mại có thể đóng vai trò là trung gian giao dịch, nhà cung cấp dịch vụ tài chính liên quan đến vàng như tài khoản vàng, nền tảng giao dịch trực tuyến, sản phẩm phái sinh.

Nhìn chung, VDSC kỳ vọng việc thành lập sàn vàng tập trung sẽ giúp huy động được lượng vàng lớn trong dân vào lưu thông trong hệ thống ngân hàng, thay vì giao dịch phi tập trung qua các công ty vàng, bạc đá quý như hiện nay, từ đó, cho phép các ngân hàng mở rộng cho vay sản xuất và đầu tư, góp phần thúc đẩy GDP. Rõ ràng, điều này sẽ giúp làm gia tăng CASA và phí dịch vụ liên quan giao dịch vàng.

Trong đó, 8 ngân hàng thương mại lớn nhất của hệ thống nói trên đủ điều kiện nhập khẩu nguyên liệu vàng, sản xuất vàng miếng, có lợi thế hơn trong việc sớm được triển khai nền tảng giao dịch trung gian nhờ khả năng tự chủ về nguồn vàng vật chất để hỗ trợ thanh toán hoặc lưu ký vàng trên sàn giao dịch vàng tập trung.

Thu Minh

Nguồn VnEconomy : https://vneconomy.vn/cai-cach-thi-truong-vang-ngan-hang-co-thuc-su-duoc-loi-lon.htm

Tin khác

Doanh nghiệp kinh doanh vàng đồng loạt thông báo điều chỉnh hoạt động mua bán vàng bạc

3 giờ trước

Ngân hàng bước vào giai đoạn chuyển mình: Cổ phiếu CTG, MBB, VPB, TCB, VCB sẽ dẫn sóng?

3 giờ trước

Hoạt động kinh doanh vàng phải tuân thủ chế độ báo cáo hàng ngày

5 giờ trước

Bất ngờ ngân hàng tung lãi suất 6,2% khi gửi chỉ từ 1 triệu đồng

một giờ trước

Tín dụng tăng mạnh, ngân hàng dựa nhiều hơn vào nguồn vốn trái phiếu

2 giờ trước

Bộ đệm chống chịu rủi ro tín dụng của các ngân hàng đang thu hẹp

3 giờ trước