Chu kỳ hạ lãi suất toàn cầu đang khép lại, giá cổ phiếu có gặp rủi ro?

Ảnh minh họa - Ảnh: Bloomberg.

Chu kỳ nới lỏng chính sách tiền tệ trên toàn cầu có thể đã đạt đỉnh, và một câu hỏi đang được đặt ra: liệu sẽ đến lúc các thị trường cổ phiếu đang tăng cao - nhất là ở Mỹ - bắt đầu bị ảnh hưởng bởi việc các ngân hàng trung ương không còn cắt giảm lãi suất mạnh tay?

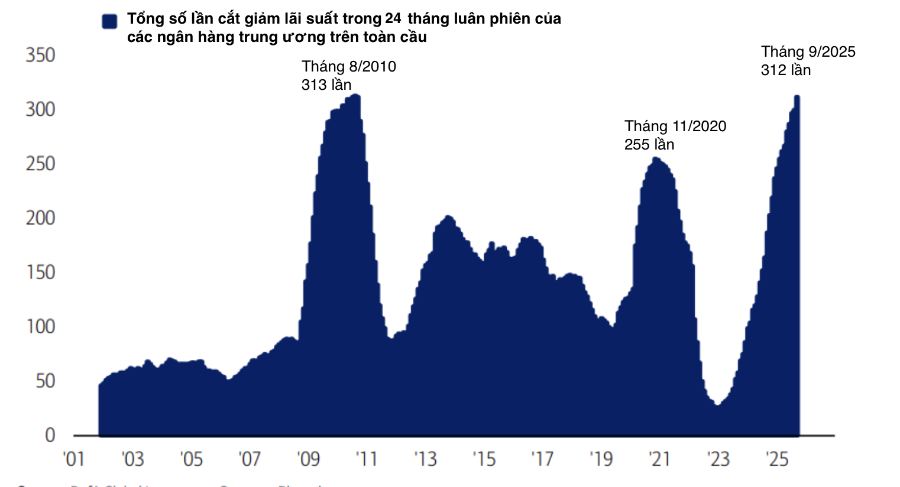

Trong vòng 2 năm qua, số lần cắt giảm lãi suất trên thế giới nhiều hơn so với trong cuộc khủng hoảng tài chính toàn cầu 2007-2009, theo dữ liệu từ ngân hàng Bank of America. Dù chưa tính đến lượng giảm, số lần cắt giảm lãi suất như vậy phản ánh quy mô của cuộc chiến chống lạm phát lịch sử bằng các đợt tăng lãi suất dồn dập trong giai đoạn 2022-2023.

Giờ đây, chu kỳ nới lỏng dường như đã đi tới hồi kết. Điều này không có nghĩa là việc giảm lãi suất đã hoàn toàn dừng lại, bởi một số ngân hàng trung ương, trong đó có Cục Dự trữ Liên bang Mỹ (Fed) - được dự báo còn giảm lãi suất. Nhưng theo nhà báo chuyên mục Jamie McGreever của hãng tin Reuters, tổng số lần giảm lãi suất của các ngân hàng trung ương sẽ giảm dần đi theo thời gian.

Về mặt lý thuyết, sự kết thúc của một chu kỳ giảm lãi suất đồng nghĩa rằng điều kiện tài chính sẽ không còn nới lỏng thêm nhiều. Trên thực tế, khi 3 chu kỳ nới lỏng chính sách tiền tệ toàn cầu gần đây nhất qua đỉnh, tiếp sau đó là sự mở rộng của chu kỳ lợi nhuận và xu hướng tăng điểm vững vàng của thị trường chứng khoán.

Nhưng lịch sử có thể không lặp lại lần này, bởi định giá cổ phiếu ở nhiều thị trường chứng khoán lên trên thế giới, nhất là cổ phiếu trí tuệ nhân tạo (AI) đã bị đẩy lên cao tới mức đặt ra nguy cơ bong bóng.

Các nhà phân tích của ngân hàng Societe Generale nói rằng đỉnh của chu kỳ nới lỏng có thể là dấu hiệu giá lên cho Phố Wall, vì đó là dấu hiệu cho thấy tăng trưởng lợi nhuận sẽ mở rộng và tăng tốc. Ông Manish Kabra, trưởng chiến lược cổ phiếu của Societe Generale, nói đỉnh của chu kỳ nới lỏng là “dấu hiệu mạnh mẽ” để đa dạng hóa danh mục sang các lĩnh vực khác của thị trường như cổ phiếu vốn hóa nhỏ. Ông lưu ý rằng việc giảm nắm giữ cổ phiếu thường đến muộn hơn, thường là khi nhà đầu tư bắt đầu tính đến sự khởi đầu của một chu kỳ tăng lãi suất mới.

“Khi chu kỳ nới lỏng đạt đỉnh, đó thường là dấu hiệu để thị trường đánh giá rằng tăng trưởng lợi nhuận sẽ được đẩy mạnh”, ông Manish nói, đề cập đến hai lần “đỉnh” trước vào tháng 8/2020 và tháng 9/2009, đều được theo sau bởi một đợt tăng điểm mạnh của thị trường chứng khoán.

Nhưng mặt khác, cũng phải nói đến những khác biệt lớn của tình hình hiện nay so với trước đây, cụ thể là về giá và mức định giá cổ phiếu. Vào các thời điểm tháng 9/2009 và tháng 8/2020, Phố Wall mới thoát khỏi một đợt sụt giảm kỷ lục của giá cổ phiếu, trong khi hiện nay, thị trường đang ở mức kỷ lục. Điều này có nghĩa là nhà đầu tư có thể nên tìm cách phòng ngừa rủi ro cho danh mục đầu tư của mình.

Dù vậy, ông Kabra bác bỏ mối lo ngại bong bóng, chỉ ra rằng tốc độ tăng trưởng lợi nhuận của các công ty thành viên trong S&P 500 năm nay là 12% nhưng nếu loại trừ các cổ phiếu AI, mức tăng trưởng lợi nhuận chỉ còn 4%.

Nguồn: Bank of America/Reuters.

Hầu hết các lớp tài sản chính đều tăng giá trong năm nay, ngoại trừ dầu thô, đồng USD, và một số trái phiếu chính phủ kỳ hạn dài. Ngay cả trái phiếu kho bạc Mỹ, dù đã có giai đoạn bị bán mạnh, cũng đã phục hồi.

Nhìn trên phạm vi toàn cầu, sự tăng điểm của các thị trường được thúc đẩy bởi các động lực khác nhau. Trên thị trường cổ phiếu, cơn sốt AI tiếp sức cho Phố Wall, trong khi chi tiêu quốc phòng là chất xúc tác cho chứng khoán châu Âu. Tại Trung Quốc và Nhật Bản, kỳ vọng vào chính sách tài khóa nới lỏng là nguồn lực hỗ trợ chính.

Nhưng theo đánh giá của ngân hàng Standard Chartered, có một điểm chung trong xu hướng tăng của tất cả các thị trường này là sự dồi dào của thanh khoản.

Chiến lược gia Eric Robertsen của Standard Chartered nói rằng sự tăng điểm trên diện rộng từ mức đáy thiết lập vào tháng 4 - bao trùm cả cổ phiếu, trái phiếu, hàng hóa cơ bản, và tiền ảo - có thể được coi là “giao dịch dự trên điều kiện tài chính”. Bởi lẽ, nếu không do thanh khoản dồi dào, làm sao gần như tất cả các lớp tài sản đều có thể tăng trong một thế giới mà sự bất định kinh tế và địa chính trị đang ở mức cao như vậy?

Ông Robertsen thừa nhận rằng sự dồi dào của thanh khoản nhờ hơn 150 lần cắt giảm lãi suất trên toàn cầu trong ít nhất 12 tháng qua đã thừa để bù đắp mối lo của nhà đầu tư về tăng trưởng. Bởi vậy, khẩu vị rủi ro của nhà đầu tư có thể bị thử thách nếu nguồn thanh khoản đó bị cắt đứt hoặc giảm dần.

“Liệu thị trường có thể tiếp tục tăng với tốc độ như thế này nếu không được tiếp thêm thanh khoản?” ông Robertsen đặt câu hỏi, và cho rằng thời gian tới sẽ mang lại câu trả lời.

An Huy

Nguồn VnEconomy : https://vneconomy.vn/chu-ky-ha-lai-suat-toan-cau-dang-khep-lai-gia-co-phieu-co-gap-rui-ro.htm

Tin khác

SGI Capital: Định giá thị trường không còn ở vùng đắt

một ngày trước

Liệu số liệu việc làm mới có khiến Fed nghiêng về cắt giảm lãi suất trong tháng 12?

11 giờ trước

Thị trường tiền gửi 12,26 triệu tỷ: Dòng tiền dân cư lập kỷ lục bất chấp lãi suất thấp, Techcombank tăng 9,2% bứt phá trong xếp hạng

8 giờ trước

Thế Giới Di Động, Chủ tịch Khải Hoàn Land... đua nhau gom cổ phiếu khi chứng khoán giảm sâu

10 giờ trước

Quan chức Fed dự báo sự bùng nổ của stablecoin có thể khiến lãi suất giảm

5 giờ trước

Cổ phiếu 'vua' giảm giá - cơ hội tích lũy!

một ngày trước