SSI chào bán 415,6 triệu cổ phiếu cho cổ đông hiện hữu

Hiện giá cổ phiếu SSI tăng thêm 4,35% lên 42.000 đồng/cổ phiếu.

Công ty Cổ phần Chứng khoán SSI (mã SSI-HOSE) thông báo tài liệu họp ĐHĐCĐ bất thường 2025 vào thứ 5 ngày 25/9 tới tại Tp.HCM.

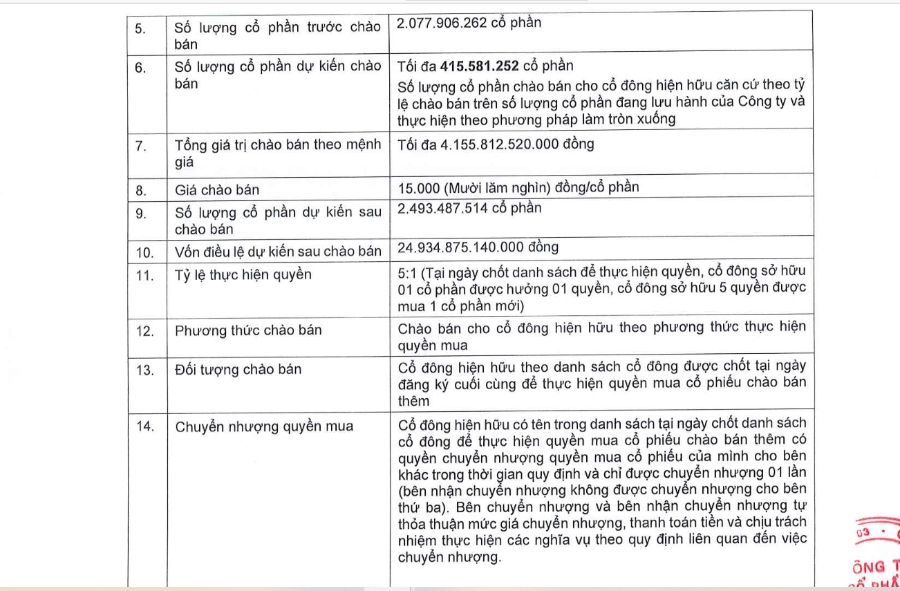

Theo đó, SSI sẽ trình Đại hội đồng cổ đông thông qua phương án chào bán 415,6 triệu cổ phiếu cho cổ đông hiện hữu theo tỷ lệ 5:1 (cổ đông sở hữu 5 cổ phiếu được 1 quyền mua).

Giá chào bán dự kiến 15.000 đồng/cổ phiếu, thời gian thực hiện trong giai đoạn 2025 - 2026 hoặc theo quyết định của Hội đồng Quản trị sau khi được Ủy ban Chứng khoán Nhà nước chấp thuận.

Nếu thành công, số tiền thu về ước đạt 6.234 tỷ đồng, SSI sẽ dùng để bổ sung vốn cho hoạt động đầu tư và cho vay ký quỹ. Vốn điều lệ công ty theo đó tăng lên 24.963,5 tỷ đồng.

Trước đó, Chứng khoán SSI lên kế hoạch chào bán 104.042.344 cổ phiếu riêng lẻ cho nhà đầu tư chứng khoán chuyên nghiệp, chiếm 5,28% tổng số lượng cổ phiếu đang lưu hành của công ty. Cổ phiếu bị hạn chế chuyển nhượng trong vòng 1 năm.

Với giá chào bán 31.300 đồng/cổ phiếu, Chứng khoán SSI dự kiến thu về hơn 3.256,5 tỷ đồng từ đợt chào bán cổ phiếu lần này.

SSI dự kiến sử dụng 50% số tiền thu được để bổ sung vốn cho hoạt động đầu tư chứng chỉ tiền gửi, còn lại 50% số tiền sẽ dùng cho bổ sung vốn cho hoạt động cho vay giao dịch ký quỹ.

Thời gian dự kiến chào bán trong quý 3/2025 và quý 4/2025, sau khi Ủy ban Chứng khoán Nhà nước có chấp thuận bằng văn bản.

Nếu đợt chào bán cổ phiếu thành công, số lượng cổ phiếu đang lưu hành của Chứng khoán SSI sẽ tăng từ hơn 1,97 tỷ cổ phiếu lên gần 2,08 tỷ cổ phiếu.

Theo danh sách được công bố, có 18 nhà đầu tư được Chứng khoán SSI chào bán cổ phiếu - trong đó, được mua nhiều nhấy là Quỹ thành viên thuộc Dragon Capital là Vietnam Enterprise Investments Limited với 16,8 triệu cổ phiếu, tiếp theo là Daiwa Securities Group Inc là 15,89 triệu cổ phiếu SSI.

Hiện Daiwa Securities Group Inc đã đăng ký mua vào số cổ phiếu trên bằng hình thức mua trực tiếp tại tổ chức phát hành trong khoảng thời gian từ 29/8-26/9, theo Danh sách đính kèm Nghị quyết số 24/2025/NQ-Hội đồng Quản trị ngày 12/8/2025 của Hội đồng Quản trị SSI và được Ủy ban Chứng khoán Nhà nước chấp thuận.

Mục đích thực hiện giao dịch là để tăng tỷ lệ sở hữu cổ phiếu SSI. Giá trị giao dịch dự kiến (tính theo giá bán 31.300 đồng/cổ phiếu) là gần 498 tỷ đồng.

Nếu giao dịch thành công, Daiwa Securities Group Inc. sẽ nâng sở hữu tại SSI từ gần 301,3 triệu cổ phiếu lên mức 317,2 triệu cổ phiếu với tỷ lệ sở hữu tại SSI vẫn giữ nguyên là 15,26% sau đợt chào bán cổ phiếu riêng lẻ.

Bên cạnh đó, ông Nguyễn Đức Thông - Tổng Giám đốc Chứng khoán SSI, cũng được chào bán 1 triệu cổ phiếu; ông Nguyễn Hồng Nam - Thành viên Hội đồng Quản trị được chào bán 5 triệu cổ phiếu; ông/bà Nguyễn Ngọc Anh - Tổng giám đốc kiêm người đại diện theo pháp luật của Công ty TNHH Quản lý Quỹ SSI được chào bán 3 triệu cổ phiếu.

Được biết, SSI đã công bố kết quả kinh doanh hợp nhất 6 tháng 2025 với lợi nhuận trước thuế đạt 2,3 nghìn tỷ đồng (+12,1% so với cùng kỳ năm trước), hoàn thành 54% dự báo cả năm của chúng tôi. Ngoài ra, thu nhập từ hoạt động kinh doanh 6 tháng 2025 (bao gồm các khoản lãi nhưng không bao gồm lỗ từ mảng tự doanh) tăng 20,4% so với cùng kỳ năm trước đạt 5,2 nghìn tỷ đồng, hoàn thành 54% dự báo cả năm của chúng tôi. So với quý trước, lợi nhuận trước thuế quý 2 của SSI tăng 13,1% với kết quả tích cực trên tất cả các phân khúc (đầu tư, môi giới, cho vay ký quỹ và ngân hàng đầu tư).

Nhìn chung, kết quả kinh doanh của SSI trong 6 tháng 2025 đã vượt dự báo của chúng tôi. VCSC nhận thấy tiềm năng tăng đối với các dự báo năm 2025 của VCSC cho SSI, dù cần thêm đánh giá chi tiết.

- Lợi nhuận từ tài sản tài chính ghi nhận thông qua lãi/lỗ (FVTPL) 6 tháng 2025 tăng 26,9% so với cùng kỳ năm trước, với lợi nhuận ròng tăng 8,3% so với cùng kỳ năm trước. So với quý trước, lợi nhuận ròng từ FVTPL của SSI tăng 4,3%, trong khi một số công ty chứng khoán hàng đầu khác ghi nhận mức giảm do những thách thức của thị trường trong tháng 4. Cổ phiếu niêm yết chỉ chiếm khoảng 5% tổng danh mục FVTPL của SSI, điều này đã góp phần vào kết quả ổn định của mảng này trong quý 2 bất chấp biến động thị trường. Tuy nhiên, trong một thị trường giá tăng, tỷ trọng cổ phiếu thấp cũng có thể giới hạn tiềm năng tăng trưởng lợi nhuận của SSI so với các công ty chứng khoán khác.

- Thị phần môi giới của SSI trên 3 sàn giao dịch đã tăng trong quý 2/2025 lên 10,6% từ mức 9,6% trong quý 1/2025. Công ty đã liên tục tăng trưởng thị phần trong 4 quý vừa qua, cho thấy thế mạnh về vốn, thương hiệu uy tín và chất lượng dịch vụ cao. Tuy nhiên, doanh thu môi giới 6 tháng 2025 của SSI giảm 21,2% so với cùng kỳ năm trước xuống 795 tỷ đồng do giá trị giao dịch bình quân hàng ngày giảm 5% so với cùng kỳ năm trước trong 6 tháng 2025 và phí môi giới trung bình thấp hơn, ở mức 0,16% so với 0,20% trong 6 tháng 2024.

- Số dư cho vay ký quỹ quý 2/2025 đạt mức kỷ lục 33,1 nghìn tỷ đồng (+22,0% so với cùng kỳ quý trước, +62,5% so với cùng kỳ năm trước), thúc đẩy tăng trưởng mạnh mẽ trong doanh thu cho vay ký quỹ 6 tháng 2025 (1,5 nghìn tỷ đồng, +51,9% so với cùng kỳ năm trước). VCSC cho rằng đà tăng này một phần đến từ hoạt động giao dịch của nhà đầu tư cá nhân được cải thiện nhờ thị trường phục hồi mạnh từ mức thấp vào tháng 4.

Hà Anh

Nguồn VnEconomy : https://vneconomy.vn/ssi-chao-ban-4156-trieu-co-phieu-cho-co-dong-hien-huu.htm

Tin khác

MB muốn bán hơn 10% vốn công ty chứng khoán MBS

8 giờ trước

Bảo hiểm Agribank phát hành gần 29 triệu cổ phiếu, vốn điều lệ vượt 1.000 tỷ đồng

6 giờ trước

Chương Dương (CDC): Một nhà đầu tư cá nhân vừa trở thành cổ đông lớn

một ngày trước

Chứng khoán ngày 29-8: Tránh mua đuổi cổ phiếu tăng giá mạnh

4 giờ trước

Tiền vào chứng khoán thấp nhất hơn một tháng, VN-Index hồi phục nhờ cổ phiếu lớn

5 giờ trước

TPBank muốn chi 3.600 tỷ đưa TPS về dưới hệ sinh thái

một ngày trước