Tăng trưởng tín dụng ngành ngân hàng kỳ vọng 'bứt tốc' đạt 20% năm 2025

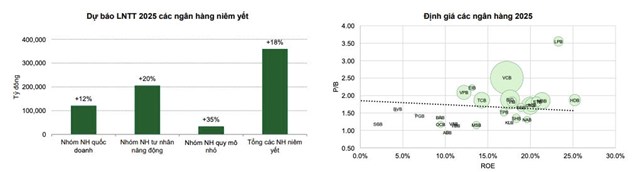

Trong báo cáo Triển vọng các tháng cuối năm của năm 2025 mới công bố, Chứng khoán Vietcombank (VCBS) dự báo tăng trưởng lợi nhuận trước thuế toàn ngành ngân hàng năm 2025 đạt 18%.

Trong đó, nhóm ngân hàng quy mô nhỏ được kỳ vọng có tốc độ tăng trưởng mạnh nhất (mức tăng 35%) với tốc độ tăng trưởng tín dụng cao và mạnh tay xử lý nợ xấu. Đối với nhóm ngân hàng tư nhân năng động được dự báo tăng trưởng lợi nhuận trước thuế 20%, trong khi nhóm quốc doanh tăng khoảng 12%.

Các ngân hàng tư nhân năng động sẽ được hưởng lợi từ chính sách khuyến khích kinh tế tư nhân và cải thiện chất lượng tài sản. Nhóm này cũng chứng kiến nhiều câu chuyện nổi bật như IPO, tái cơ cấu, thu hồi nợ.

Nhóm ngân hàng quốc doanh dù tăng trưởng tín dụng chậm song lại bứt phá khi đã hoàn thành xử lý nợ xấu vẫn là cơ hội hấp dẫn trong những tháng cuối năm.

Theo đó, các ngân hàng quốc doanh tập trung vào kế hoạch tăng vốn quy mô lớn, điển hình như BIDV đặt mục tiêu tăng 30,8% tới năm 2026 và VietinBank dự kiến tăng tới 40% trong năm 2025, đồng thời tiếp tục xử lý dứt điểm nợ xấu để củng cố nền tảng tài chính.

Về hoạt động tín dụng, VCBS giữ quan điểm lạc quan tăng trưởng tín dụng với kỳ vọng bứt tốc với dự báo vượt mục tiêu cả năm của Ngân hàng Nhà nước, có thể đạt tới 18% - 20%.

Động lực chính từ mặt bằng lãi suất thấp kích thích nhu cầu tín dụng, đặc biệt trong bối cảnh đầu tư công được đẩy mạnh, pháp lý bất động sản được tháo gỡ, định hướng hỗ trợ kinh tế tư nhân.

Bên cạnh đó, Ngân hàng Nhà nước đã chủ động nới trần tín dụng cho các ngân hàng từ tháng 7/2025 và các ngân hàng lớn nhận chuyển giao bắt buộc sẽ được hưởng lợi lớn từ chính sách room tín dụng.

Trong khi đó, biên lãi thuần (NIM) của ngành được nhóm phân tích VCBS kỳ vọng tạo đáy trong quý II và phục hồi dần trong nửa cuối năm, song mức hồi phục khó có thể tương đương nửa cuối năm ngoái.

Đơn vị VCBS nhận định, chính sách tiền tệ tiếp tục nới lỏng, thanh khoản hệ thống ổn định. Đặc biệt, cầu tín dụng hồi phục, đặc biệt tại phân khúc và cho vay mua nhà với kỳ hạn dài, lãi suất cho vay có dấu hiệu nhích lên.

Theo VCBS, các ngân hàng quốc doanh tập trung vào kế hoạch tăng vốn quy mô lớn, điển hình như BIDV đặt mục tiêu tăng 30,8% tới năm 2026 và VietinBank dự kiến tăng tới 40% trong năm 2025, đồng thời tiếp tục xử lý dứt điểm nợ xấu để củng cố nền tảng tài chính. Vietcombank được hưởng lợi từ việc giảm tỷ lệ dự trữ bắt buộc, tạo thêm dư địa tăng trưởng.

Đối với từng ngân hàng cụ thể, VietinBank được dự báo có mức tăng trưởng tín dụng tương đương trung bình ngành, đạt 16,9% trong năm 2025. Biên lãi ròng (NIM) bắt đầu phục hồi từ nửa cuối năm nhờ động lực cả ở chiều huy động và cho vay. Chất lượng tài sản được kiểm soát tốt, một số khách hàng tái cơ cấu hết thời gian thử thách được chuyển về nợ nhóm thấp hơn, nhờ đó ngân hàng sẽ hoàn nhập trích lập trong quý II/2025.

Ngân hàng BIDV được kỳ vọng có mức tăng trưởng tín dụng tương đương trung bình ngành, khoảng 16%, với NIM giảm nhẹ xuống 2,3%. Chất lượng tài sản thuộc nhóm tốt nhất ngành, áp lực trích lập dự phòng ở mức thấp.

BIDV cũng dự kiến tăng vốn điều lệ thêm 21.656 tỷ đồng, lên gần 91.870 tỷ đồng, thông qua tăng vốn từ quỹ dự trữ bổ sung vốn điều lệ 7,1%, chi trả cổ tức tỷ lệ 19,9% và phát hành riêng lẻ với tỷ lệ 3,84%.

Với các ngân hàng tư nhân, theo đánh giá của VCBS, Techcombank sẽ ghi nhận tăng trưởng tín dụng tốt nhờ sự phục hồi của thị trường bất động sản và xây dựng. Ngân hàng duy trì tỷ lệ tiền gửi không kỳ hạn ở mức cao, tạo lợi thế chi phí vốn và giảm áp lực thu hẹp biên lãi ròng, đồng thời đa dạng hóa nguồn thu nhập ngoài lãi để gia tăng đóng góp vào lợi nhuận.

Kế hoạch phát hành cổ phiếu lần đầu ra công chúng của công ty con TCBS được kỳ vọng sẽ bổ sung nguồn vốn, tái định giá khoản đầu tư và củng cố vị thế trên thị trường tài chính.

Với MSB có nhu cầu tín dụng khả quan, kỳ vọng tăng trưởng tín dụng đạt 21,2% trong năm 2025. Biên lãi ròng bắt đầu cải thiện từ nửa cuối năm, chất lượng tài sản nâng cao với tỷ lệ nợ xấu giảm xuống 2% nhờ tín dụng tăng trưởng mạnh và thu hồi nợ đã xóa gia tăng.

MSB cũng triển khai kế hoạch hoàn thiện hệ sinh thái thông qua thoái vốn và góp vốn tại các công ty con, bao gồm chuyển nhượng một phần hoặc toàn bộ vốn góp tại TNEX Finance, đồng thời đầu tư vào công ty chứng khoán và công ty quản lý quỹ.

Với ACB, ngân hàng dự báo tiếp tục duy trì tốc độ tăng trưởng tín dụng tích cực trong năm 2025, được thúc đẩy bởi sự hồi phục rõ nét của nhóm khách hàng cá nhân, trong khi nhu cầu tín dụng của khách hàng doanh nghiệp vẫn giữ mức tăng trưởng khả quan nhờ triển vọng kinh tế thuận lợi hơn.

Hiệu quả sinh lời của ACB duy trì ở mức cao nhờ kiểm soát chi phí và quản lý tốt chất lượng tài sản. Biên lãi ròng được kỳ vọng phục hồi nhẹ từ nửa cuối năm 2025 nhờ chi phí vốn cải thiện và tốc độ giảm lãi suất cho vay chậm lại.

An Khang

Nguồn Doanh nhân & Pháp luật : https://doanhnhan.vn/tang-truong-tin-dung-nganh-ngan-hang-ky-vong-but-toc-dat-20-nam-2025-86024.html

Tin khác

Nửa đầu 2025, ngành ngân hàng góp gần 96.000 tỷ đồng vào ngân sách

2 ngày trước

Cổ phiếu CTG và ACB được nâng giá mục tiêu vì triển vọng lợi nhuận bứt phá nửa cuối 2025

2 ngày trước

Ngân hàng tăng giá bán USD lên kịch trần

2 ngày trước

Tài sản 30 ngân hàng cán mốc 21 triệu tỷ, nhà băng tư nhân đầu tiên lọt 'câu lạc bộ triệu tỷ'

một ngày trước

Công ty chứng khoán nhận định gì khi VN-Index áp sát mốc 1700 lần nữa?

4 giờ trước

Chứng khoán ngày 29-8: Tránh mua đuổi cổ phiếu tăng giá mạnh

9 giờ trước