Ngành thép sẵn sàng 'vào sóng'

Bộ Công Thương vừa ban hành quyết định áp dụng thuế chống bán phá giá (CBPG) tạm thời đối với một số sản phẩm thép cuộn cán nóng (HRC) có xuất xứ từ hai 'ông lớn' là Trung Quốc và Ấn Độ.

Cùng thời điểm thông tin được công bố, hàng loạt những tổ chức phân tích, đầu tư hàng đầu tại Việt Nam như công ty chứng khoán Vietcombank (VCBS), SSI, VietCap hay Shinhan (SSV) đã đồng loạt đưa ra những báo cáo tích cực về kết quả kinh doanh cũng như góc nhìn khả quan về triển vọng tăng trưởng của Tập đoàn Hòa Phát nói riêng và toàn ngành thép nói chung.

Thắng lợi của Hòa Phát và Formusa

Cụ thể, Bộ Công Thương đã quyết định áp mức CBPG tạm thời đối với thép HRC Trung Quốc từ 19,38 - 27,83%, có hiệu lực sau 15 ngày kể từ ngày ban hành quyết định và kéo dài trong 120 ngày.

Mặc dù có hành vi bán phá giá, nhưng do tỷ lệ nhập khẩu hàng hóa bị điều tra từ Ấn Độ ở mức không đáng kể (dưới 3%), nước này được loại khỏi phạm vi áp dụng thuế chống bán phá giá tạm thời.

Năm 2024, lượng thép cán nóng nhập khẩu đạt 12,6 triệu tấn, tăng hơn 33% so với năm 2023. Đặc biệt, sau khi Bộ Công Thương khởi xướng điều tra vào tháng 7/2024, thép nhập khẩu từ Trung Quốc vẫn tiếp tục tăng mạnh, làm dấy lên lo ngại về tác động tiêu cực đến thị trường trong nước.

Trước đó, hồi tháng 3/2024, Tập đoàn Hòa Phát và Formosa đã gửi hồ sơ yêu cầu điều tra chống bán phá giá đối với sản phẩm thép HRC nhập khẩu từ Trung Quốc và Ấn Độ lên Cục Phòng vệ thương mại nhằm kiểm soát đà tăng nhập khẩu và bảo vệ ngành sản xuất trong nước.

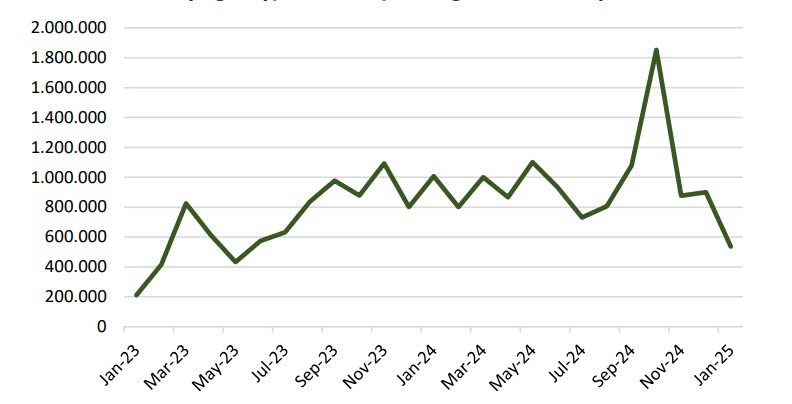

Sản lượng nhập khẩu thép Trung Quốc sụt giảm mạnh trong giai đoạn gần đây. Ảnh: VCBS, Tổng cục Hải quan

Theo đánh giá mới nhất của VCBS, với mức thuế này, thép Trung Quốc khó có thể cạnh tranh với Hòa Phát. Tổ chức này cho rằng đây sẽ là động lực lớn giúp thúc đẩy mạnh mẽ sản lượng tiêu thụ của Dung Quất 2 và là thông tin tích cực đối với ‘đầu tàu’ số 1 ngành thép Việt Nam.

Được biết, đại dự án Dung Quất 2 của Hòa Phát đang đi tới những bước cuối cùng để có thể đi vào hoạt động chính thức, hiện tại dự án đang dừng lại ở mức chạy thử và chờ thuế CBPG chính thức đưa ra. Sản phẩm chính của Dung Quất 2 chính là sản phẩm HRC với công suất dự kiến 5,6 triệu tấn/năm.

Sau khi dự án hoàn thành và hoạt động hết công suất sau 2-3 năm, quy mô doanh thu của tập đoàn có thể duy trì ở mức 175.000-200.000 tỷ đồng/năm với lãi ròng ước tính khoảng 20.000 tỷ đồng-25.000 tỷ đồng.

Bên cạnh tin vui từ chính sách, thép HRC Trung Quốc cũng đã có dấu hiệu giảm xuất khẩu vào Việt Nam trong trong tháng 1/2025, chỉ còn 537 nghìn tấn, giảm so với mặt bằng 800 nghìn đến 1 triệu tấn thép mỗi tháng trước đó.

Thêm nữa, thị trường bất động sản trong nước sau nhiều chính sách hỗ trợ của chính phủ và mặt bằng lãi suất thấp đã có dấu hiệu phục hồi đáng kể so với giai đoạn đóng băng trước đó. Tiêu thụ thép của Hòa Phát gắn liền với xây dựng, đầu tư công trong nước và dự kiến tiếp tục duy trì tốt.

Đồng quan điểm với VCBS về triển vọng thị trường tiêu thụ, Dung Quất 2 đi vào hoạt động và chính sách thuế CBPG được áp dụng, SSI cho rằng dự án này sẽ giúp sản lượng tiêu thụ HRC của Hòa Phát tăng 70% lên 5 triệu tấn trong năm 2025.

Đồng thời, biên lợi nhuận gộp tiếp tục được cải thiện giúp kỳ vọng lợi nhuận của Hòa Phát sẽ tăng 28% lên 15,3 nghìn tỷ đồng trong năm 2025.

Doanh nghiệp tôn, mạ sẵn sàng

Trên thực tế, khác với Hòa Phát, động thái áp thuế CBPG với thép nhật khẩu từ Trung Quốc có thể tác động tiêu cực đến các doanh nghiệp tôn, mạ khi mà thép HRC vốn được sử dụng làm nguyên liệu đầu vào cho sản xuất.

Tuy vậy, các công ty này cũng phần nào có sự chuẩn bị trước cho khả năng áp thuế ngay từ năm ngoái khi cố gắng tích trữ một lượng hàng tồn kho đáng kể.

Theo thông tin báo cáo tài chính, giai đoạn giá thép sụt giảm mạnh và đi ngang ở nền giá thấp, Hoa Sen đã duy trì lượng hàng tồn kho khoảng 10-12.000 tỷ đồng trong năm 2024, tăng trung bình 40-50% so với cùng kỳ năm 2023.

Tương tư, Nam Kim cũng gia tăng tích trữ hàng tồn kho lên mức cao nhất gần 6.700 tỷ đồng vào giai đoạn cuối năm, cao hơn trung bình 15-20% so với cùng kỳ năm 2023.

Bên cạnh những kỳ vọng từ sự hồi phục thị trường bất động sản, đẩy mạnh đầu tư công, VCBS đánh giá triển vọng lãi suất hạ trên toàn thế giới giúp kích thích thị trường nhà ở tại các quốc gia đối tác chủ lực của Việt Nam như Mỹ, châu Âu, ASEAN.

Điều này tiếp tục là bàn đạp cho thị trường xuất khẩu thép thuận lợi và duy trì được mức sản lượng tốt trong các quý tiếp theo, đặc biệt với các doanh nghiệp có sản lượng xuất khẩu cao như Nam Kim, Hoa Sen …

Ngoài ra, yếu tố thay đổi lớn tới nhu cầu thép toàn thế giới tới từ Trung Quốc sau biện pháp kích thích lớn nhất từ đại dịch. VCBS cho rằng, nhu cầu cho ngành thép Trung Quốc đã tạo đáy và có nhiều động lực phục hồi và kích thích giá thép tăng trong năm tới.

Như một động thái phản ứng thông tin áp thuế CBPG được đưa ra, ngoài Hòa Phát, nhiều đơn vị lớn trong ngành khác như Hoa Sen, Nam Kim, Thép Việt Nhật hay cả Thép Pomina đều đồng loạt thông báo tăng giá bán các sản phẩm tôn, thép từ vài trăm nghìn đến cả triệu đồng/tấn.

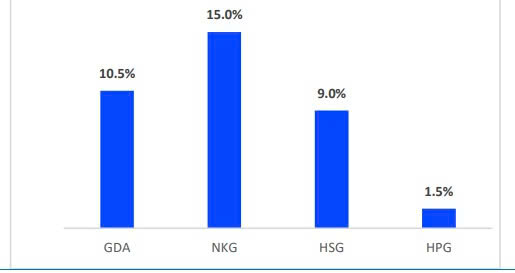

Tỷ trọng xuất khẩu thép Mỹ/ tổng sản lượng của các doanh nghiệp lớn. Ảnh: SSV

Thêm nữa, một thay đổi khác đáng chú ý về chính sách thuế quan là việc Bộ Thương mại Hoa Kỳ đã công bố kết quả điều tra sơ bộ để chuẩn bị áp dụng thuế chống trợ cấp với các sản phẩm tôn mạ chống ăn mòn với các doanh nghiệp sản xuất tại Việt Nam.

Tuy vậy, đa phần các tổ chức phân tích đều đánh giá ngành thép không thực sự bị ảnh hưởng bới chính sách này.

Theo công ty chứng khoán Shinhan, trước đây, các đồng minh của Mỹ được miễn trừ thuế này bao gồm Argentina, Brazil, Canada, EU, Hàn Quốc, Nhật Bản và Vương quốc Anh.

Thời điểm hiện tại, sự cạnh tranh trở nên công bằng hơn khi tất cả các nhà sản xuất phải đối mặt với cùng một mức thuế. Về sản lượng, tổ chức này cho rằng chính sách thuế mới này sẽ tạo cơ hội xuất khẩu trực tiếp sang Mỹ cho Hòa Phát và các khách hàng của công ty như Nam Kim, Hoa Sen hay Tôn Đông Á.

Dũng Phạm

Nguồn Nhà Quản Trị : https://theleader.vn/nganh-thep-san-sang-vao-song-d39109.html

Tin khác

Vì sao cổ phiếu 'quốc dân' ngành thép HPG khớp lệnh 'khủng'?

2 giờ trước

Cổ phiếu thép bùng nổ, nhà đầu tư đổ xô gom hàng sau tin áp thuế mới

2 giờ trước

Thị trường chứng khoán bất ngờ với thông tin mới này

3 giờ trước

'Cổ phiếu quốc dân' chạm trần cùng thanh khoản đứng đầu toàn thị trường

6 giờ trước

Cổ phiếu cần quan tâm ngày 25/2

một giờ trước

VN-Index lên mốc cao nhất 34 tháng, HPG và VNM là 'công thần'

3 giờ trước